Центральный банк

Центра́льный банк (англ. central bank) — организация, отвечающая за денежно-кредитную политику и обеспечение работы платёжной системы, а также в ряде случаев за регулирование и надзор в финансовом секторе в национальной экономике или группе стран. Центральный банк является одной из форм денежных властей.

Альтернативные определения

Институционального определения центрального банка не существует, все определения являются функциональными, то есть описывающими центральный банк через выполняемые им функции.

Международный валютный фонд: центральный банк — внутренний финансовый институт, который осуществляет контроль над ключевыми аспектами финансовой системы (определение используется при составлении официальной статистики)[1].

Европейский центральный банк: государственный институт, который управляет валютой страны или группы стран, а также регулирует денежное предложение[2].

Банк международных расчётов: институт государственной политики, главные цели которого состоят в сохранении денежной стабильности и содействии финансовой стабильности[3].

Британская энциклопедия: институт, который ответственен за регулирование размера национального денежного предложения, доступности и стоимости кредита, а также стоимости валюты[4].

Новый Палгрейв: словарь по экономике: институт, управляющий денежной эмиссией, количеством денег и кредитом в целях денежно-кредитной политики; выступающий банкиром для правительства и банкиром для коммерческих банков, включая кредитование последней инстанции; управляющий международными резервами страны[5].

Словарь банковского дела и финансов (Лондон): главный контролируемый правительством банк в стране, который управляет финансовыми делами страны, устанавливая основные процентные ставки, эмитируя деньги, надзирая за коммерческими банками и стремясь управлять валютным курсом[6].

Лексикон редакции «Financial Times»: денежные власти и крупнейший регулирующий банк в стране, в чьи функции входит эмиссия и управление валютой страны, проведение денежно-кредитной политики и надзор за операциями на денежном рынке, управление золотовалютными резервами, выполнение роли кредитора последней инстанции для коммерческих банков и предоставление банковских услуг правительству[7].

Происхождение выражения «центральный банк»

Возникновение термина «центральный банк» относится к началу XIX столетия. Томас Джоплин (1790—1847) в работе «Эссе об общих принципах и текущей практике банковского дела в Англии и Шотландии» от 1828 года критикует монополистические позиции Банка Англии и ратует за учреждение новых акционерных банков кроме уже действовавшего Банка Англии. Выражение «центральный банк» Джоплин употребляет в отношении штаб-квартир многофилиальных банков[8].

На протяжении XIX столетия под центральными банками понимали банки, располагающиеся в крупных городах и имеющие отделения и филиалы за его пределами. В ряде случаев они имели слово «центральный» в фирменном наименовании. В 1834 году в Шотландии был создан Central Bank of Scotland, в 1836 году — Central Bank of Liverpool, в 1891 году — Central Bank of London. Эта практика вышла за пределы Великобритании и прижилась в колониях. В Канаде до обретения политической независимости от Британской империи были учреждены Central Bank of New Brunswick (1834) и Central Bank of Canada (1836). Таким образом, исходное выражение «центральный банк» описывало крупный городской банк, работающий за пределами родного региона. Только во второй половине XIX столетия выражение находит применение для описания деятельности Банка Англии как «центрального банка депозита»[9]. Мода на названия проникла и в Российскую империю. В 1873 году Петербурге был создан «Центральный банк русского поземельного кредита», в Москве планировалось открытие «Московского центрального банка для учреждений мелкого кредита».

С учётом обретения монополии на денежную эмиссию, закреплённую за одним из городских банков, он становился единственным центральным эмиссионным банком на внутреннем рынке. Таким образом, первые центральные банки вышли за предел столиц: Банк Англии расширил обращение своих банкнот за пределы Лондона, а Банк Франции — за пределы Парижа. Единственное их отличие от других банков заключалось в праве выпуска банкнот. Остальные операции, включая приём вкладов, учёт векселей, выдача кредитов и т. д., ничем не отличались[10].

Цели деятельности центрального банка

Конечная или первичная цель деятельности центрального банка (ultimate or primary goal) должна определяться таким образом, чтобы в максимальной степени соответствовать общественным интересам. На практике различаются несколько первичных целей центрального банка[11]:

- ценовая стабильность,

- содействие сбалансированному экономическому росту,

- сохранение устойчивого валютного курса,

- финансовая стабильность.

Конечную цель или цели центрального банка указывают в законе о центральном банке или конституции. Они становятся достоянием гласности и их разъясняют общественности. Как следствие, цели пересматриваются редко, законодательстве о центральном банке в части его целей может оставаться неизменным в течение десятилетий.

Таблица. Цели деятельности центральных банков[12][13].

| Страна | Цель деятельности |

|---|---|

| Великобритания | обеспечение денежной и финансовой стабильности во благо британцев |

| Германия | ценовая стабильность и разделение ответственности [с правительством] за стабильность финансовой системы |

| Еврозона | поддержание ценовой стабильности, а также без ущерба для её достижения проведение экономической политики, ориентированной на достижение целей валютного союза: полная занятость и сбалансированный экономический рост, поддержание покупательной способности евро |

| Италия | ценовая стабильность |

| Канада | регулирование денежно-кредитной системы в интересах экономики страны, осуществление контроля и защиты внешней стоимости национальной денежной единицы, смягчение её влияния на динамику объёмов производства, торговли, цен и занятости, что будет способствовать экономическому и финансовому благосостоянию канадцев |

| Россия | защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста |

| США | максимизация занятости, поддержание стабильных и умеренных долгосрочных процентных ставок и стабильности цен |

| Узбекистан | обеспечение стабильности национальной валюты |

| Франция | ценовая стабильность, а также содействие общей экономической политике правительства без ущерба для главной цели — ценовой стабильности |

| Япония | валютная и денежно-кредитная политика нацелены на достижение ценовой стабильности, таким образом способствуя здоровому развитию национальной экономики |

Функции центрального банка

К базовым функциям центрального банка относятся[1]:

- денежная эмиссия;

- проведение денежно-кредитной политики, включая управление денежным и кредитным предложением, а также политику валютного курса;

- управление международными резервами;

- выполнение функции кредитора последней инстанции (рефинансирование финансового сектора);

- проведение платежей и управление платёжной системой;

- казначейское обслуживание правительства, включая проведение его платежей, приём депозитов и в некоторых случаях — кредитование в форме овердрафта, предоставления аванса и покупок государственных долговых ценных бумаг;

- проведение операций с МВФ.

На нескольких территориях (Гонконг, Шотландия и Северная Ирландия, Макао) частные банки наряду с центральным банком обладают полномочиями выпускать банкноты, которые должны быть полностью обеспечены резервами (денежными остатками), хранящимися в центральном банке[14].

Многие центральные банки выступают в качестве фискальных агентов правительства или связанных с ним государственных организаций. Операции и финансовые активы/обязательства не учитываются в составе деятельности центрального банка, если он не несёт по ним финансовых рисков и не является от них выгодоприобретателем.

Большое число центральных банков наделено полномочиями по регулированию и надзору в финансовом секторе. Как правило, поднадзорными являются банки, реже — небанковские финансовые организации и инфраструктурные организации финансового рынка. В случае полной интеграции регулирования и надзора на площадке центрального банка он становится мегарегулятором финансового сектора.

В ряде случаев центральные банки могут проводить финансовые операции (принимать депозиты или предоставлять кредиты) с нефинансовым сектором. В частности, проводить операции с корпорациями из нефинансового сектора, некоммерческими организациями, обслуживающими домохозяйства, и домохозяйствами (когда они представлены персоналом самого центрального банка, имеющего ограничение на операции с поднадзорными финансовыми организациями).

В крупных экономиках центральные банки располагают сетью филиалов или отделений в различных регионах страны. Их необходимость может быть обусловлена удалённостью территории региона или различиями в часовых поясах. Финансовая деятельность территориальных подразделений центрального банка консолидируется вместе с операциями центрального (головного) аппарата. Некоторые центральные банки открыли свои филиалы или представительства в других странах. Например, Банк России в 2017 году открыл первое и единственное представительство в Пекине (Китай)[15]. В таком случае они классифицируются как вспомогательные финансовые институты (financial auxiliaries) — резиденты страны размещения. Если зарубежные представительства центрального банка обладают дипломатической неприкосновенностью, их считают частью экономической территории, на которой расположен центральный банк.

В ряде стран функции, характерные для центрального банка, могут полностью или частично выполняться правительством. Как правило, речь идёт о следующих функциях[1]:

- техническая эмиссия банкнот и монет (монетный двор или подразделение министерства финансов),

- управление международными резервами (министерство финансов, специализированное государственное агентство или суверенный фонд),

- проведение операций с МВФ (министерство финансов).

В случае децентрализации функций между центральным банком и несколькими правительственными ведомствами для анализа денежно-кредитной деятельности необходимо рассматривать денежные власти в широком смысле. Для составления отчетности и статистики при децентрализации функций МВФ рекомендует вводить категорию «счета денежных властей» (monetary authorities accounts), на которых учитываются объединённые результаты операций как центрального банка, так и правительства.

Совмещение функций центрального банка

Классическая институциональная модель центрального банка предполагает, что он занимается только базовыми функциями, связанными с денежно-кредитной политикой. Функции пруденциального регулирования и надзора могут выполнять государственные органы исполнительной власти — специализированные пруденциальные агентства. Центральный банк в силу своего особого правового статуса не входит в состав исполнительной власти. Тем не менее, значительное число центральных банков отвечает не только за денежно-кредитную политику, но также и за регулирование и надзор за финансовым сектором. Тенденция интеграции функций на площадке центрального банка возникла в течение 1990-х годов, укрепилась в начале 2000-х годов и стала преобладающей после глобального финансового кризиса 2007—08 годов[16].

Наиболее яркий пример разворота в архитектуре финансового регулирования произошёл в Великобритании. В 1997 году британский парламент наделил Банк Англии независимостью от правительства, обязал его нести ответственность за ценовую стабильность, а банковское регулирование и надзор передал от Банка Англии вновь созданному Управлению по финансовому регулированию и надзору. Однако провал работы Управления в течение глобального финансового кризиса привёл к его реорганизации и возвращению функций в руки Банка Англии. В 2013 году Управление было ликвидировано, а вместо него создано новое Управление пруденциального регулирования в качестве дочернего агентства Банка Англии[17].

Главной причиной передачи центральному банку функций регулирования и надзора являются системные банковские кризисы. Центральный банк как кредитор последней инстанции располагает широкими возможностями предоставления ликвидности и спасения банков, нежели пруденциальное агентство без денежно-кредитных инструментов. Как следствие, страны, в наибольшей степени пострадавшие от банковских кризисов, предпочитают создавать на базе центрального банка мегарегулятора финансового сектора[16]. Кроме того, играют роль международные сетевые эффекты. Разворот в архитектуре финансового регулирования более вероятен, если он наблюдается у соседних стран. Чем больше торговые и финансовые связи, а также меньше географическое расстояние между странами, тем более они склонны иметь схожие институциональные модели центральных банков[18].

Тенденция вовлечения центральных банков в регулирование и надзор характерна для широкого круга стран. Однако экономическая теория неоднозначно оценивает эффективность совмещения функций. С одной стороны, объединение полномочий создаёт определённые информационные преимущества и экономию на масштабе деятельности[19]. С другой стороны, повышается стратегический риск, что центральный банк столкнётся с краткосрочным конфликтом интересов между финансовой стабильностью и ценовой стабильностью[20]. Однако эмпирические исследования не дают однозначного ответа, что превышает — выгоды или издержки интеграции функций.

Происхождение центральных банков

Историческая причина появления центральных банков состояла в финансировании частными кредиторами военных расходов правительства в обмен на ряд привилегий, прежде всего, монополию на выпуск бумажных денег. Логика частных кредиторов состояла в следующем: через банк они могли предоставлять правительству казначейское обслуживание, что должно было помогать контролировать его кредитоспособность. Правительство, таким образом, сознательно соглашалось на внешние финансовые ограничения со стороны банка. В случае проблем с выполнением долговых обязательств банк мог заморозить операции правительства по своим счетам. Модель делегирования частного контроля над государственными финансами была успешно реализована в Великобритании и нашла широкое распространение в континентальной Европе[22].

Энциклопедический словарь Брокгауза и Ефрона в издании от 1902 года называет центральные банки «эмиссионными банками» и даёт им определение: учреждения краткосрочного кредита, занимающиеся выпуском или, технически, эмиссией банковых билетов (банкнот)[23]. На начало XX столетия определение центрального банка точно соответствует профилю его деятельности: денежная эмиссия и кредитование в условиях фиксированного валютного курса. Огосударствление центральных банков началось в Великую депрессию, усилилось между двумя мировыми войнами и стало окончательным в ходе деколонизации после Второй мировой войны. Функция коммерческого кредитования отошла в прошлое, за центральным банком закрепилось монопольное право на денежную эмиссию, а также функция кредитора последней инстанции.

Таблица. Учреждение первых десяти центральных банков, действующих в настоящее время[22].

| Страна | Центральный банк | Год |

|---|---|---|

| Швеция | Банк Швеции | 1668 |

| Великобритания | Банк Англии | 1694 |

| Испания | Банк Испании | 1782 |

| Франция | Банк Франции | 1800 |

| Финляндия | Банк Финляндии | 1812 |

| Нидерланды | Нидерландский банк | 1814 |

| Австрия | Национальный банк Австрии | 1816 |

| Норвегия | Норвежский банк | 1816 |

| Дания | Национальный банк Дании | 1818 |

| Кюрасао и Синт-Мартен | Центральный банк Кюрасао и Синт-Мартена | 1828 |

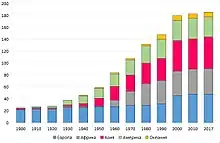

В течение послевоенного периода времени в мире наблюдалось несколько периодов учреждения центральных банков (см. рис.). Все они создавались как государственные банки в новых суверенных государствах, возникших после распада европейских колониальных империй. Центральные банки возникали на новых институциональных началах, предполагавших активное вовлечение центральных банков в экономическую политику правительства. С 1950-х по 1980-х годы активно создавались новые центральные банки, численность которых на 2017 год составляет 186 организаций[24].

Правовой статус и независимость центрального банка

В большинстве стран центральные банки представлены отдельно идентифицируемыми институциональными единицами, имеющими различные организационно-правовые формы. Чаще всего они представлены юридическими лицами, имеющими особый правовой статус, определённый специальным законом о центральном банке.

Ключевым вопросом в деятельности центрального банка является его независимость от исполнительной власти, от правительства. Независимость означает, что центральный банк может проводить политику без прямого вмешательства со стороны других лиц. В экономической литературе выделяют несколько видов независимости центрального банка. Стэнли Фишер в период работы в МВФ описал две формы независимости[25]. Первая — независимость цели, которая предполагает наличие у денежных властей цели, отличной от цели фискальных властей. Вторая — независимость инструмента, что означает, что денежные власти должны располагать независимыми (собственными) инструментами для достижения своей цели.

Итальянский экономист Витторио Грилли, — министр экономики и финансов Италии в 2012—13 годах, — с соавторами предложил два вида независимости центрального банка: экономическую и политическую[26]. Под экономической независимостью понимается возможность использования центральным банком имеющихся в его распоряжении инструментов денежно-кредитной политики без каких-либо ограничений. То есть центральный банк наделён определёнными полномочиями самостоятельного выбора экономических мер достижения своих целей. Под политической независимостью понимается самостоятельность центрального банка во взаимоотношениях с правительством при назначении руководства банка и при разработке и проведении денежно-кредитной политики.

К факторам, влияющим на независимость центральных банков, относят[27]:

- участие государства в капитале центрального банка и распределении прибыли;

- процедура назначения (выбора) руководства банка;

- степень отражения в законодательстве целей, функций и задач центрального банка;

- право государства на вмешательство в денежно-кредитную политику;

- правила, регулирующие возможность прямого и косвенного финансирования государственных расходов центральным банком;

- взаимоотношения между центральным банком страны и правительством.

По теме влияния независимости центрального банка на макроэкономическую стабильность написано большое число работ. Начало разработки темы приходится на 1990-е годы, когда была обнаружена взаимосвязь между независимостью центрального банка и инфляцией. Израильский экономист Алекс Цукерман описал политическую экономию денежно-кредитной политики и предложил инструмент количественного измерения независимости центрального банка в форме индекса (получившего название «индекс Цукермана»)[28]. С его использованием американский экономист итальянского происхождения Альберто Алесина совместно с Лоуренсом Саммерсом (министром финансов США в 1999—2001 годы) на примере развитых стран доказали, что слабая независимость центрального банка является причиной более высокой инфляции[29] (см. иллюстрацию). Выводы послужили доводами[30] для институциональной реформы центральных банков в развивающихся экономиках в 1990-х годов и укрепления их независимости.

В то же время Народный банк Китая, обладающий самыми большими международными резервами в мире[31], находится под прямым контролем Правительства КНР. При этом среднегодовая инфляция в Китае составляет 2,82 %[32], что сопоставимо со среднегодовой инфляцией в Великобритании (2,30 %[33]).

Форма собственности

В XIX столетии государственный центральный банк выглядел политической аномалией, связанной с формой государственного правления и ролью правительства в национальной экономике. Подавляющее число эмиссионных банков, как в метрополиях, так и в европейских колониях было частными. Исключений из группы частных центральных банков было всего несколько, в том числе шведский Риксбанк (1668) и Государственный банк Российской империи (1860). После Второй мировой войны начался процесс национализации частных центральных банков, который завершился в 1960-е годы. К середине 1970-х годов число центральных банков с частными собственниками в капитале упало до 14 организаций. По состоянию на 2017 год в мире продолжает действовать девять центральных банков с частной и смешанной собственностью (табл. 3).

Таблица. Центральные банки с частной и смешанной собственностью, по состоянию на 2017 год[34].

| Центральный банк | Состав акционеров |

|---|---|

| Банк Греции | 8,93 % — государство, 91,07 % — частный сектор |

| Банк Италии | банки и страховые компании, инвестиционные фонды, институты социального обеспечения и пенсионные фонды |

| Банк Японии | 55 % — государство, 45 % — частный сектор |

| Национальный банк Бельгии | 50 % — государство, 50 % — частный сектор |

| Национальный банк Швейцарии | 52 % — государство (кантоны и кантональные банки), 48 % — частный сектор |

| Резервный банк ЮАР | 100 % — частный сектор |

| ФРС США | капитал федеральных резервных банков полностью принадлежит частным банкам, действующим в местном штате |

| Центральный банк Республики Сан-Марино | 67 % — государство, 33 % — частный сектор |

| Центральный банк Республики Турция | министерство финансов (55,12 %), турецкие банки (25,74 %), частные организации и лица (19,12 %), прочие акционеры, включая иностранные банки (0,02 %) |

В государственных центральных банках 100 % капитала принадлежит правительству, что отражено в национальном законодательстве. В большинстве стран центральные банки изначально создавались как государственные[35]. К их числу относятся, например, немецкий Бундесбанк или Банк России. В акционерных центральных банках капитал сформирован взносами учредителей. Например, акционерным центральным банком является Федеральная резервная система США: капитал федеральных резервных банков образован за счёт взносов коммерческих банков, вступающих в члены ФРС США[36]. Юридически ФРС США не является государственным учреждением, однако её руководство (председатель и вице-председатель совета управляющих) назначается на четыре года президентом США и утверждается Сенатом США. Президент при назначении председателя имеет ограниченную свободу выбора — только из числа членов совета управляющих ФРС США[37]. Члены совета управляющих ФРС США не становятся государственными служащими, однако размер их вознаграждения устанавливается Конгрессом США и открыто публикуется[38]. Нераспределённая прибыль ФРС США направляется в пользу Казначейства США и зачисляется в доходную часть госбюджета. В центральных банках со смешанным капиталом собственные средства сформированы частным сектором совместно с государством. Ярким представителем этой группы центральных банков является Банк Японии. По Закону 1942 года 55 % уставного капитала Банка Японии принадлежит государству. Руководство Банка Японии назначается правительством и утверждается парламентом страны.

Из восьми центральных банков к открытому обращению на фондовом рынке допущены акции четырёх эмитентов. Трое из банков представлены европейскими центральными банками. Публичное обращение акций происходит на местной фондовой площадке (Брюссель, Афины, Цюрих), а также на ведущих европейских биржах (Лондонская фондовая биржа, Франкфуртская или Берлинская фондовая биржа, Парижская фондовая бирже и Стокгольмская фондовая биржа). В Соединённых Штатах акции европейских центральных банков обращаются на внебиржевом рынке (например, через OTC Pink). Акции Банка Японии допущены к торгам только на Токийская фондовая биржа. Акции центральных банков обладают специфическими характеристиками: слабой торговой активностью и ликвидностью, низкими соотношениями Price/Book, а также Price/Earnings. Это является следствием незначительного влияния совокупных доходов и величины активов на финансовый результат, особенностями распределения прибыли, а также отсутствием достаточного предложения акций на рынке (со времени учреждения банков вторичного размещения акций не проводилось)[21].

Финансовая отчётность центрального банка

Центральные банки составляют две формы публичной финансовой отчётности: баланс центрального банка и отчёт о прибылях и убытках. Для центральных банков существует собственные стандарты МСФО, учитывающие особенности их деятельности. Финансовая отчетность центрального банка отражает два типа его операций: активные и пассивные. Активные операции представляют собой размещение финансовых ресурсов и приобретение финансовых активов, а пассивные операции — привлечение финансовых ресурсов и эмиссию денежных обязательств. Как активные, так и пассивные операции характеризуют функции, которые выполняет центральный банк.

К активным операциям относится размещение международных резервов, рефинансирование банков, кредитование правительства (если законодательство это допускает), размещение депозитов в финансовом/нефинансовом секторе (в частности, для целей финансового оздоровления организаций), приобретение долговых ценных бумаг и нефинансовых активов (например, недвижимости). Пассивные операции центрального банка состоят из денежной эмиссии, привлечения депозитов или выпуска долговых ценных бумаг для целей стерилизации денежного предложения, формирования обязательных резервных требований, ведении корреспондентских счетов банков, управления собственным капиталом и резервными фондами.

Таблица. Классический финансовый баланс центрального банка.

| Активы | Пассивы |

|---|---|

| Международные резервы | Наличные деньги в обращении |

Внутренний кредит:

|

Средства на счетах

|

| Средства в расчётах | |

| Выпущенные ценные бумаги | |

| Прочие пассивы | |

| Требования к МВФ | Резервный фонд |

| Прочие активы, вкл. основные средства | Собственный капитал и прибыль |

Финансовая отчётность центрального банка публикуется в его годовом отчёте о деятельности и приложениях к нему[39]. Ежемесячный баланс Банка России можно найти в «Статистическом бюллетене Банка России»[40], а его компоненты — в «обзоре центрального банка» и «денежной базе в широком определении» в том же статистическом бюллетене.

Финансовый результат деятельности центрального банка, как правило, зависит от двух факторов: валютного курса и ликвидности банковского сектора. При разных режимах валютного курса центральный банк может проводить или воздерживаться от валютных интервенций, что влияет на объём международных резервов. Переоценка международных резервов в национальной валюте в зависимости от направления движения валютного курса может создавать «бумажную» прибыль или убыток центрального банка. Если денежные власти располагают значительным объёмом международных резервов, то даже в отсутствие валютных интервенций укрепление национальной валюты может создавать искусственный убыток. К примеру, по итогам 2015 года в результате укрепления швейцарского франка Национальный банк Швейцарии получил убыток в 23 млрд франков, что составляло половину его собственных средств[41].

Ликвидность банковского сектора также оказывает значительное влияние на финансовый результат. В случае дефицита ликвидности центральный банк проводит операции рефинансирования и получает процентные доходы (соответственно, банки несут процентные расходы). При профиците ликвидности центральный банк вынужден изымать избыточную ликвидность (проводить операции по стерилизации денежного предложения) и привлекать средства от банков на депозиты или в ценные бумаги. Процентные расходы могут быть существенными и в ряде случаев приводить к убыткам или даже отрицательному капиталу центрального банка. В редких случаях центральный банк может понести убытки в результате финансового кризиса, поскольку кризис, напротив, приводит к повышению спроса на рефинансирование и росту процентных доходов центрального банка. В частности, Банк России закончил 1998 год с убытками почти в 28 млрд руб. из-за обесценения на балансе государственных ценных бумаг, по которым произошёл дефолт, а также расходов на формирование резервов на кредиты банкам[42].

Положительный финансовый результат подлежит распределению между собственниками или в пользу государственного бюджета. В большинстве случае центральные банки направляют большую часть прибыли правительству, что является современной формой сеньоража. Невзирая на потенциальный убыток, центральный банк обязан проводить политику макроэкономической стабилизации. Это объясняет, почему в законодательстве о центральных банках прибыль не заявлена как цель деятельности.

Таблица. Классический отчёт центрального банка о прибылях и убытках.

| Доходы | Расходы |

|---|---|

| Процентные доходы | Процентные расходы |

| Чистые расходы по формированию резервов на возможные потери | |

| Чистые доходы от финансовых операций | Фонд оплаты труда и выполнение пенсионных обязательств |

| Административно-хозяйственные расходы | |

| Чистый комиссионный доход | Расходы по организации денежного обращения |

| Доход от участия в капиталах других организаций | Амортизация имущества |

| Прочие доходы | Прочие операционные расходы |

| Финансовый результат: прибыль/убыток | |

Центральный банк как собственник

Участие центральных банков в капитале других финансовых организаций обусловлено выполнением ими своих функций. Это может происходить в нескольких случаях.

- Участие в капитале международных финансовых организаций: Банка международных расчётов (акционерами которого являются 60 центральных банков) или регионального центрального банка (Европейский центральный банк, имеющий 28 собственников).

- Участие в международной платёжной системе SWIFT.

- Дефолт по операциям рефинансирования: если акции банка или финансовой компании входили в список приемлемого обеспечения центрального банка, то в случае дефолта банка-заемщика залог (акции) переходят в собственность кредитора последней инстанции.

- Финансовое оздоровление: центральный банк может участвовать в спасении банков и временно входить в их капитал.

- Развитие и контроль за инфраструктурными организациями финансового рынка

Наиболее распространённым является участие в капитале инфраструктурных организаций финансового рынка. К примеру, Национальный банк Польши является акционером центрального депозитария ценных бумаг Польши и национального клирингового дома[43]. Национальный банк Венгрии владеет акциями Будапештской фондовой биржи, центрального депозитария и клирингового дома[44]. Банк России входит в капитал Московской биржи[45].

Участие центральных банков в качестве контролирующего или миноритарного собственника характерно для развивающихся экономик. Вхождение в капитал банка происходит в экстраординарных обстоятельствах, поскольку вливание денег относится к квазифискальным операциям, ведь оно представляет собой эмиссионное финансирование. Как следствие, спасением финансовых организаций чаще занимаются министерства финансов или специализированные агентства за счёт государственного бюджета. Даже если центральный банк осуществляет спасательные операции, они выделяются с его баланса. К примеру, Национальный банк Венгрии в 2014 году учредил Венгерскую компанию по реструктуризации и управлению задолженностью, через которую косвенно осуществляется докапитализация банков[46].

Согласно статье 8 федерального закона «О Центральном банке Российской Федерации (Банке России)» Банк России не вправе участвовать в капиталах банков[47]. Исключение сделано для Сбербанка. По состоянию на 2017 год Банк России является акционером крупнейшего банка страны Сбербанка и ему принадлежит 50 % уставного капитала плюс одна акция[48]. Участие в капитале коммерческого банка создаёт определённый конфликт интересов у центрального банка, в связи с тем, что он является одновременно собственником и органом банковского надзора. Конфликт интересов устраняется через корпоративное управление за счёт того, что в наблюдательный совет Сбербанка от имени контролирующего собственника входят директора, не связанные с банковским надзором[49]. Тем не менее, долгосрочные планы по приватизации Сбербанка сохраняются. Участие Банка России в капитале крупнейшего банка страны может препятствовать конкуренции на банковском рынке. Центральный банк как эмитент денег имеет больше возможности по докапитализации Сбербанка в период финансового кризиса по сравнению с акционерами частных банков. Однако финальные сроки приватизации Сбербанка неизвестны.

Таблица. Вложения Банка России в капиталы других организаций[50].

| Наименование организации | Объём вложений в 2017 году, млрд.руб. | Объём вложений в 2016 году, млрд.руб. | Доля участия в уставном капитале |

| Сбербанк России | 72,9 | 72,9 | 50 % + 1 акция |

| Банк «ФК Открытие» | 456,2 | - | >99,9 % |

| Российская Национальная Перестраховочная Компания | 21,3 | 21,3 | 100 % |

| Московская Биржа | 5,8 | 5,8 | 11,78 % |

| Национальная система платёжных карт | 4,3 | 4,3 | 100 % |

| Санкт-Петербургская Валютная Биржа | 0,0 | 0,0 | 8,90 % |

| Банк международных расчётов | 0,3 | 0,3 | 0,57 % |

| S.W.I.F.T. | 0,0 | 0,0 | 0,006 % |

Наименование центрального банка

В зависимости от юрисдикции центральный банк может иметь несколько видов наименований, среди наиболее распространённых — «центральный банк», «резервный банк» или «национальный банк» по данным Банка международных расчётов на 2017 год[51]:

| Наименование центрального банка | Доля центральных банков, % |

|---|---|

| «Центральный банк» | 43 % |

| «Банк N-страны» | 27 % |

| «Национальный банк» | 14 % |

| «Резервный банк» | 7 % |

| «Денежно-кредитное (валютное) управление» | 6 % |

| «Государственный банк» | 1 % |

| Прочие наименования | 1 % |

Экономики без центрального банка

В ряде случаев макроэкономические мотивы создания и функционирования центрального банка отсутствуют. Прежде всего, это касается карликовых государств[52]. По сравнению с открытой экономикой сверхмалые открытые экономики сталкиваются с существенными ограничениями, которые накладываются на денежно-кредитную политику. К ним относится отсутствие политического суверенитета, местных банков, рынка ценных бумаг и экспортного сектора кроме туристических услуг. В результате центральный банк оказывается не в состоянии проводить эффективную политику в сравнении с возможностями, которые предусматривает традиционная модель открытой экономики. Ввиду «врождённой» слабой эффективности центрального банка сверхмалые открытые экономики могут выбрать одну из альтернативных форм режима денежно-кредитной политики[53]:

- валютный совет (валютное правление), который может принимать организационно-правовую форму центрального банка, при этом не являясь денежными властями с дискреционной политикой,

- официальная долларизация или использование иностранных денег в качестве законного платёжного средства,

- присоединение к валютному союзу, то есть отказ от национальной валюты в пользу общей денежной единицы валютного союза.

В сверхмалых открытых экономиках функции центрального банка, прежде всего, денежная эмиссия, могут быть переданы министерству финансов (например, на островах Гернси, Джерси, Мэн или острове Святой Елены) или государственному банку (Бутан до 1982 года).

Таблица. Десять наименьших по территории карликовых государств и их денежные власти.

| Государство | Площадь, км². | Регион | Денежная единица | Денежный эмитент |

|---|---|---|---|---|

| Ватикан | 0,44 | Европа | евро | Филателистическое и нумизматическое управление Ватикана (монеты) |

| Монако | 2,02 | Европа | евро | Министерство финансов и экономики (монеты) |

| Науру | 21 | Океания | австралийский доллар | — |

| Сан-Марино | 61 | Европа | евро | Центральный банк Республики Сан-Марино |

| Лихтенштейн | 160 | Европа | швейцарский франк | Правительство княжества Лихтенштейн (монеты) |

| Маршалловы острова | 181 | Океания | доллар США | — |

| Сент-Китс и Невис | 261 | Карибский бассейн | восточно-карибский доллар | Восточно-Карибский Центральный банк |

| Мальдивы | 298 | Индийский океан | мальдивская руфия | Мальдивское управление денежного обращения |

| Мальта | 316 | Средиземное море | евро | Центральный банк Мальты |

Центральные банки в социальных сетях

В качестве инструмента коммуникации с аудиторией центральные банки начали освоение социальных сетей в Интернет в 2000-х годах. Цель использования социальных сетей заключается в поддержании доверия к политике центральных банков среди широкой массы простых пользователей сети и управление их (инфляционными) ожиданиями. Все ведущие центральные банки представлены в социальных сетях. Наибольшее число центральных банков представлено в Twitter, в меньшей степени в Facebook и видеохостинге YouTube[54].

Самым популярным в Twitter является Банк Мексики. По состоянию на 2017 год у него 560 тысяч подписчиков[55]. Новостной строкой Банк Мексики сообщает о своих решениях, валютных курсах и процентных ставках. Далее по популярности следуют Банк Индонезии (551 тысяча подписчиков)[56] и ФРС США (424 тысячи подписчиков)[57]. Банк Мексики из-за специфики своих сообщений является самым активным автором в сети.

Службы по связям с общественностью центральных банков отвечают за формат и содержание сообщений в социальных сетях. От этого зависит эффективность коммуникационной политики. В Банке Англии, ФРС США и других центральных банках аналитические подразделения изучают информационные эффекты своей политики в интернет. Социальная сеть требует простых и наглядных решений. В частности, необходимы четкие и лаконичные истории, от которых за пару минут пользователь не утомляется и запоминает содержание сообщения. Эффективной формой считается краткая история, которая может быстро и с интересом тиражироваться в Интернет.

Банк России располагает рядом представительств в социальных сетях: канал YouTube; страница на Facebook; страница в Twitter; страница Вконтакте.

Женщины в центральном банке

%252C_Dr._Barbara_v._Renthe_(Berlin).jpg.webp)

Женщины во главе денежных властей — явление редкое. На 2017 год они занимают руководящие должности (председатель и его заместители, члены совета директоров и правления) только в 9 % центральных банков[58].

Первой женщиной — председателем центрального банка стала немка Грета Кукхоф (1902—1981). В фашистской Германии её приговорили к десяти годам лишения свободы и заключили в тюрьму в Вальдхайме. В 1945 году Кукхоф, как и другие узники, была освобождена Красной армией. После войны была членом Немецких народных советов и депутатом Народной палаты. С 1950 по 1958 год занимала пост президента Немецкого эмиссионного банка, который в последующем был преобразован в Государственный банк ГДР. В качестве центрального банка Немецкий эмиссионный банк находился в подчинении Министерства финансов и находился под влиянием правящей коммунистической партии. В отличие от своего предшественника, президента банка Вилли Хуна, Кукхоф не была готова принимать некоторые сомнительные решения Социалистической единой партии Германии или совета министров ГДР в области денежно-политической политики без возражений. После денежной реформы в 1957 году, к разработке которой Немецкий эмиссионный банк не привлекался, Кукхоф подала в отставку[59].

В 2010-х годах самым известным примером является Джанет Йеллен, первое лицо ФРС США (в 2014—18 годах). Однако чаще женщины становятся лидерами в развивающихся экономиках: в России и на Украине, Туркменистане и Малайзии, на Кипре и Мальдивах и т. д. Хотя именно в развитых экономиках активно продвигается идея равенства полов, вплоть до квотирования мест в Совете управляющих Европейского центрального банка.

Вероятность назначения женщины на руководящую должность выше, если происходит ротация женщины-руководителя, а также, если в составе руководства доля женщин изначально низка[60].

Эмпирические исследования свидетельствуют о том, появление женщин в руководстве центральных банков стало возможным после 1990-х годов, когда центральные банки получили независимый статус и сосредоточились на достижении ценовой стабильности. Как показывают результаты анализа, женщины уделяли гораздо больше внимания снижению и стабилизации инфляции, нежели их коллеги противоположного пола. Исследователи объясняют это тем, что они консервативны (имеют более высокую степень неприятия риска — risk aversion) и более склонны к поддержанию своей репутации, нежели мужчины[58].

Абсолютный рекордсмен, Лина Мохохло, пробыла в должности управляющего Банка Ботсваны почти два десятилетия. Родившись в небольшом селе, Мохохло пришла в банк сразу после его создания в 1976 году и проработала почти во всех ключевых департаментах. Мохохло связывает свой карьерный успех с волей, решительностью и настойчивостью[61].

Таблица. Женщины с рекордными сроками пребывания в должности главы центрального банка, по состоянию на 2017 год.[58]

| Центральный банк | Руководитель | Период | Продолжительность, лет |

|---|---|---|---|

| Банк Ботсваны | Линах Мохохло | 1999—2016 | 18 |

| Банк Гайаны | Dolly Sursattie Singh | 1998—2014 | 17 |

| Банк Негара Малайзия | Зети Ахтар Азиз | 2000—2016 | 17 |

| Валютное управление Каймановых островов | Cindy Scotland Bush | 2002—н. в. | 16 |

| Центральный банк Сан-Томе и Принсипи | Мария до Кармо Сильвейра | 1999—2005, 2011—н. в. | 13 |

| Центральный банк Багамских островов | Wendy Craigg | 2005—2015 | 11 |

| Национальный банк Дании | Бодиль Нюбоэ Андерсен | 1995—2005 | 11 |

| Центральный банк Арубы | Жанет Земелеер | 2008—н. в. | 10 |

Ведущие центральные банки, как правило, не публикуют гендерную статистику своего персонала. Исключение составляют Европейский центральный банк, Банк Англии и Банк Италии. Как можно заключить из их данных, доля женщин среди сотрудников составляет около 40 %. Женщины преобладают в аппарате председателя центрального банка, подразделении по операциям на открытом рынке и платёжной системе. Детальные целевые ориентиры гендерной политики устанавливает только Банк Англии. К 2020 году он планирует довести совокупную долю женщин в своём штате до 50 %, а также в младшем и среднем персонале до 45 %[62]. Однако, как правило, кадровые планы большинства центральных банков не простираются дальше увеличение доли женщин в руководстве до 30 %.

Доля женщин в коллегиальных органах управления (советах директоров или, в его отсутствие, правления) у ведущих центральных банков составляет порядка четверти. В наибольшей степени они представлены в Банке России (см. таблицу). В наименьшей степени — в Европейском центральном банке и Банке Японии. Объясняется это тем, что Управляющий совет Европейского центрального банка в основном представлен первыми лицами национальных центральных банков (которыми, чаще всего, выступают мужчины). В Японии традиционно доля женщин ниже. Однако и там корпоративная культура постепенно изменяется. В Японии принят Закон о содействии трудоустройства и продвижении женщин (англ. Act on Promotion of Women's Participation and Advancement in the Workplace), который вступил в действие с 2016 года. В соответствии с законом Банк Японии планирует, что при найме персонала доля женщин-кандидатов на позиции директора, главного менеджера и вышестоящие должности должна составлять около 30 %[63]. Без учёта Европейского центрального банка и Банка Японии женщины представляют треть коллегиального органа управления.

Таблица. Удельный вес женщин в штате центральных банков, по состоянию на 2017 год.

| Центральный банк | Число сотрудников | Доля женщин среди сотрудников | Доля женщин в коллегиальном органе управления |

|---|---|---|---|

| Банк Англии | 4261 | 44 % | 33 %[62] |

| Немецкий Бундесбанк | 9775 | нет данных | 17 %[64] |

| Европейский центральный банк | 2899 | 43 % | 8 %[65] |

| Банк Италии | 6885 | 36 % | 20 %[66] |

| Банк Канады | 1700 | нет данных | 29 %[67] |

| Банк России | 54 700 | нет данных | 43 %[68] |

| ФРС США | 17 110 | нет данных | 25 %[69] |

| Банк Франции | 9800 | нет данных | 33 %[70] |

| Банк Японии | 4646 | нет данных | 8 %[63] |

Отчёты о гендерной структуре руководства центральных банков, также как о гендерном разрезе персонала в целом являются редкостью. Единственным центральным банком, который публикует подробные сведения по теме, является Банк Англии. В 2017 году он обнародовал отчёт о гендерном разрыве в оплате труда[71]. Банк Англии обязан публиковать отчёт согласно Закону о равенстве, принятом в Великобритании в 2010 году. Разрыв в оплате измеряется как разность между средней часовой оплатой труда мужчин и женщин (англ. mean pay gap). Со временем он медленно снижается с 22,0 % в 2013 году до 18,6 % в 2017 году. Разрыв объясняется тем, что на наиболее высоко оплачиваемых позициях работают мужчины, в то время как женщины преобладают среди менее оплачиваемых младших должностей. Без учёта вознаграждения четверти наиболее и наименее оплачиваемых категорий сотрудников разрыв составляет всего 3 %.

Банк Англии намерен сокращать во времени разрыв, однако маловероятно, что он может быть сведён к нулю. Объясняется это тем, что мужчины и женщины выполняют в центральном банке неравнозначные роли, которые требуют различные профессиональные навыки и знания. Для демонстрации гендерного равенства Банк Англии декларирует цель довести долю женщин в руководстве подразделений к 2020 году до 35 %. В 2014 году указанная доля составляла 20 %, а в 2017 году — 30 %. К руководству не относятся председатель и его заместители, поскольку они не назначаются, а избираются порядком, утверждённым законодательством.

Критика

Либертарианская критика

Некоторые группы людей, например, либертарианцы, считают, что центральные банки — это некомпетентный картель, который делает очень мало для предотвращения рецессий.[72] Милтон Фридман, например, утверждал, что Федеральная резервная система, основанная в 1913 году, способствовала усугублению Великой депрессии, искусственно поддерживая слишком низкие процентные ставки, а затем внезапно шокируя систему возмутительно высокими ставками.[73] Хотя Фридман был монетаристом, он считал, что решения о процентных ставках должны быть переданы компьютерам, подобно тому, как современный фондовый рынок в значительной степени автоматизирован.

Ограничения на влияние политики

Люди часто считают, что центральный банк контролирует некоторые или все процентные ставки и валютные курсы. Но экономическая теория и практика показывает, что в открытой экономике невозможно делать и то, и другое одновременно. «Невозможная троица» Роберта Манделла является наиболее известной формулировкой этих ограничений, она постулирует, что невозможно одновременно устанавливать денежно-кредитную политику (процентные ставки), обменный курс и поддерживать свободное движение капитала. Поскольку большинство западных экономик сегодня считаются «открытыми» со свободным движением капитала, это, по сути, означает, что центральные банки могут обоснованно таргетировать процентные ставки или обменные курсы, но не оба эти показателя одновременно.

Примером пределов власти центрального банка стала ситуация, приведшая Великобританию к «черной среде», когда фунт стерлингов рухнул относительно немецкой марки. Это стало следствием вовсе не сделок Джорджа Сороса, а попытки сохранить и фиксированный обменный курс, и уровень кредитной ставки. В итоге курс удержать не удалось, Сорос стал известным спекулянтом, а Великобритания отказалась от фиксированного курса.[74].

См. также

- Банк международных расчётов

- Банк России

- Денежно-кредитная политика

- Денежные власти

- Мегарегулятор

- Независимость центрального банка

- Перечень центральных банков

- Не существующие ныне центральные банки (категория)

- Управляющие центральными банками (категория)

- Режим валютного курса

Примечания

- Monetary and Financial Statistics Manual and Compilation Guide. — IMF, 2016. — С. 33.

- European Central Bank. What is a central bank? (10 июля 2015).

- The main tendencies in modern central banking. — Issues in the Governance of Central Banks. — Basel: The Bank for International Settlements, 2009. — С. 5.

- Central Bank. Encyclopædia Britannica. Encyclopædia Britannica, Inc. (2017).

- The New Palgrave Dictionary of Money & Finance / Eatwell Ed.J., М.Милгейт, П.Ньюмен. — Vol. 1: A-E. — London: Macmillan Reference Limited, 1999. — С. 325.

- Dictionary of Banking and Finance: Over 9000 Terms Clearly Defined. — 3rd Ed.. — London: A & C Black, 2005. — С. 56.

- Central Bank Definition (недоступная ссылка). Financial Times Lexicon (2017). Дата обращения: 14 июля 2017. Архивировано 1 апреля 2016 года.

- Joplin T. An Examination of the Report of the Joint Stock Committee. — Ridgway & Sons, 1837. — С. 22, 38.

- Gilbart J. The Logic of Banking: A Familiar Exposition of the Principles of Reasoning, and Their Application to the Art and the Science of Banking. — London: Bell & Daldy, 1865. — С. 557—570.

- Судейкин В. Т. Государственный банк: Исслед. его устройства, экон. и фин. значения. — Санкт-Петербург: тип. М. М. Стасюлевича, 1891. — С. 8.

- Моисеев С. Денежно-кредитная политика: теория и практика. — Москва: Московская финансово-промышленная академия, 2010.

- Моисеев С. Денежно-кредитная политика: теория и практика. — Москва: Московская финансово-промышленная академия, 2010.

- Дробышевский С., Киюцевская А., Трунин П. Мандат и цели центральных банков: эволюция и уроки кризиса // Вопросы экономики, 2016. — № 5. — С. 5—24.

- Моисеев С. Р. Возникновение и становление центральных банков. — М.: КноРус, 2013.

- Банк России открыл в Пекине своё первое зарубежное представительство. ТАСС (16 марта 2017).

- Masciandaro D., Romell D. Central bankers as supervisors: Do crises matter? // European Journal of Political Economy. — 2018. — Т. 51.

- Prudential Regulation Authority: the future approach to banking supervision. Bank of England News Release. 19 August 2012.

- Elhorst P., Zandberg E., de Haan J. The impact of interaction effects among neighbouring countries on financial liberalization and reform: a dynamic spatial panel data approach // Spatial Economic Analysis. — 2013. — Т. 3, № 8. — С. 293—313.

- Bernanke B. Central banking and bank supervision in the United States // Technical Report, remarks made at the Allied Social Science Association Annual Meeting. — 2007.

- Berger W., Kißmer F. Central bank independence and financial stability: a tale of perfect harmony? // European Journal of Political Economy. — 2013. — № 31. — С. 109—118.

- Моисеев С. Частные центральные банки // Вопросы экономики. — 2017. — Июль.

- Моисеев С.Р. История центральных банков и бумажных денег. — Москва: Вече, 2015.

- Барац С.М. Эмиссионные банки. — Энциклопедический Словарь Ф.А. Брокгауза и И.А. Ефрона. — С.-Петербург, 1890—1907.

- Horáková M. and Glass E. Central Bank Directory 2017. — London: Central Banking Publishing, 2016.

- Fischer S. Modern Central Banking / Capie F., Fischer S., Goodhart C., and Schnadt N.. — The Future of Central Banking. — Cambridge: Cambridge University Press, 1994. — С. 262–308.

- Vittorio G. et al. Political and Monetary Institutions and Public Financial Policies in the Industrial Countries // Economic Policy. — 1991. — № 13. — С. 341—392.

- Мнацаканян Р.А., Сергеев Л.И. К вопросу о независимости центральных банков // Деньги и кредит. — 2011. — № 8. — С. 75—76. — ISSN 0130-3090.

- Cukierman A. Central Bank Strategy, Credibility and Independence. — London: MIT Press, 1992.

- Alesina A. and Summers L. Central bank independence and macroeconomic performance: some comparative evidence // Journal of Money, Credit and Banking. — 1993. — Т. 25. — С. 151—162.

- Arnone M., Romelli D. Dynamic central bank independence indices and inflation rate: A new empirical exploration. Journal of Financial Stability, 2013. - № 3. - Pp. 385-398..

- China’s Cash Position Swells To Record High // Статья в журнале Forbes 15.10.2011

- Инфляция в Китае

- Инфляция в Великобритании

- Моисеев С. Частные центральные банки // Вопросы экономики. — 2017. — № 7.

- Глушко А. В. Финансово-правовой статус центральных банков зарубежных стран: сравнительно-правовой анализ : диссертация на соискание учёной степени кандидата юридических наук : 12.00.14. — Москва, 2008. — 214 с.

- Who owns the Federal Reserve? (2017).

- Who are the members of the Federal Reserve Board, and how are they selected? (2017).

- Federal Reserve Board. 103rd Annual Report 330 (2016).

- Годовой отчёт Банка России.

- Электронная версия «Статистического бюллетеня Банка России».

- Annual Report 2016. Swiss National Bank (2017).

- Годовой отчёт за 1998 год. Центральный банк Российской Федерации (1999).

- Narodowy Bank Polski. Annual Report 2015 (2016).

- Magyar Nemzeti Bank. Annual Report 2016 (2017).

- Московская Биржа. Состав акционеров ПАО Московская Биржа (2017).

- MARK Hungarian Restructuring and Debt Management Private Company Limited (недоступная ссылка). MARK Zrt (2017). Дата обращения: 14 июля 2017. Архивировано 28 мая 2017 года.

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ

- Структура акционерного капитала Сбербанка. Сбербанк (2017).

- Состав Наблюдательного совета ПАО Сбербанк. Сбербанк (2017).

- Годовые отчёты Банка России за 2016-17 годы. — Москва: Банк России, 2017, 2018.

- The BIS. Central bank and monetary authority websites.

- Khatkhate D. and Short B. Monetary and central banking problems of mini states // World Development. — 1980. — Т. 8, № 12. — С. 1017—1025.

- Collyns C. Alternatives to the Central Bank in the Developing World // IMF Occasional Paper. — 1983. — № 20.

- Horáková M. and Glass E. Central Bank Directory 2017. — London: Central Banking Publishing, 2016.

- Banco de México. @Banxico (2017).

- Bank Indonesia. @bank_indonesia (2017).

- Federal Reserve. @federalreserve (2017).

- Diouf I., Pépin D. Gender and central banking // Economic Modelling. — 2017. — Т. 61. — С. 193—206.

- Deutsche Notenbank. Bundesarchiv (2017).

- Charléty P., Romelli D., Santacreu-Vasut E. Appointments to central bank boards: Does gender matter? // Economics Letters. — 2017. — Т. 155. — С. 59—61.

- Irving J. In On The Ground Floor // Finances & Développement. — 2004. — Т. 41, № 4.

- Bank of England Annual Report and Accounts 2016–17. Bank of England (2017).

- Bank of Japan Annual Review 2017. Bank of Japan (2017).

- Annual Report 2016. Bundesbank (2017).

- Annual Report 2016. European Central Bank (2017).

- Annual Accounts 2016. Banca d’Italia (2017).

- Annual Report 2016. Bank of Canada (2017).

- Годовой отчёт Банка России за 2016 год. Банк России (2017). (недоступная ссылка) Архивировано 7 января 2018. Проверено 25 сентября 2020.

- Annual Report – 2016. Statistical Tables. Federal Reserve System (2017).

- Annual report. Banque de France (2017).

- Gender pay gap report. Bank of England (2017).

- Elena Carletti and Philipp Hartmann. Competition and stability: what's special about banking?. Working Paper No. 146 (англ.) (pdf). European Central Bank (май 2002). Дата обращения: 1 ноября 2021.

- L. R. Mote. Looking back: The use of interest rates in monetary policy (англ.) (pdf). COnnecting REpositories. The Open University. Дата обращения: 1 ноября 2021.

- Schaefer, Steve Forbes Flashback: How George Soros Broke The British Pound And Why Hedge Funds Probably Can't Crack The Euro (англ.). Forbes. Дата обращения: 23 сентября 2021.

.jpg.webp)