Подоходный налог

Подоходный налог — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических или юридических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством. В ряде стран подоходным налогом называют только налог на доходы физических лиц, а для юридических применяют термины налог на прибыль корпораций или налог на прибыль.

История

Главным преимуществом подоходного налога является то, что он больше, чем какой-либо другой налог, сообразуется с платежеспособностью налогоплательщика.

Однако, необходимыми условиями для введения подоходного налога были:

- напряжённость обложения широких масс населения, делающая возможным дальнейшее увеличение государственных доходов лишь за счёт усиления обложения имущих классов;

- определённый уровень экономического развития, приводящий к сильной концентрации доходов, благодаря чему становится особенно выгодным прогрессивное налогообложение;

- достаточно развитая «налоговая мораль» населения (поскольку уклониться от уплаты подоходного налога легче, чем от уплаты других видов налогов);

- достаточная техническая подготовленность налоговых органов[1].

Поэтому вплоть до конца XIX века основными в большинстве стран оставались косвенные налоги и налоги на имущество.

Первая попытка ввести подоходный налог была предпринята в Англии в 1449 году королём Генрихом VI. Она привела к восстанию в графстве Кент, в ходе которого были разграблены 12 богатейших поместий правящей династии и убиты десятки баронов и герцогов. В результате главный сборщик налогов был казнён, а налог был отменён.

В 1472 английский король Эдуард IV добился от парламента введения 10-процентного подоходного налога, чтобы нанять 13 тысяч лучников. Но англичане отказывались его платить и противодействовали сборщикам налога. Королевский министр финансов спешно отменил налог.

В 1641 г. английский парламент принял закон, согласно которому дворяне платили подушный налог (от 100 £ в год для герцога до 10 £ для сквайра), а недворяне — подоходный (5 % в год). Однако недворяне отказывались его платить: через месяц министерство финансов направило королю отчёт, в котором призналось, что собрало лишь 0,2 % месячного плана, а пятая часть сборщиков получила сильные травмы тяжелыми предметами и отказалась работать. В итоге подоходный налог был отменён с формулировкой: «Не подходит для Англии».

В 1799 г. во время войны с Францией в Великобритании был введён временный подоходный налог со ставкой в 10 % со всех доходов, превышающих 200 £ в год, с пониженной ставкой для доходов от 60 £ до 200 £ в год и налоговым освобождением для тех, кто получал меньше 60 £ в год. В 1816 году этот налог отменили, но в 1842 г. восстановили и он стал постоянным.

В других странах подоходный налог был введён значительно позже, в конце XIX—XX века[2].

В России подоходный налог был введён в связи с Первой мировой войной. 13 мая 1916 года Совет министров Российской империи утвердил Положение «Об установлении временного налога на прирост прибылей торгово-промышленных предприятий и вознаграждения личных промысловых занятий и о повышении размеров отчислений на погашение стоимости некоторых имуществ при исчислении прибылей, подлежащих обложению процентным сбором». В связи с ним новым налогом облагались:

- предприятия, обязанные публично отчитываться о результатах своей финансово-хозяйственной деятельности, а также облагаемые дополнительным промысловым налогом, если их годовая прибыль составляла более 8 % на основной или его заменяющий капитал и превышала, притом, среднюю сумму прибылей, полученных в 1913 и 1914 годах;

- подряды и поставки, на которые были получены особые промысловые свидетельства, если совокупность полученных от этих видов деятельности прибылей за 1916 и 1917 годы составила не менее двух тысяч рублей в год и превысила не менее чем на 500 рублей среднюю сумму прибылей, полученных в 1912 и 1913 годах;

- лица, входившие по избранию или найму в состав правлений учётных и наблюдательных комитетов и ревизионных комиссий в акционерных предприятиях, а также управляющие этими предприятиями и их заместители, если полученное ими за службу в 1915 или в 1916 годах жалование и другие виды вознаграждения не менее чем на 500 рублей в год превышали аналогичные выплаты за службу в 1912 и 1913 годах.

Постановлением Временного Правительства от 12 июня 1917 года эти положения были частично видоизменены. Была разработана очень подробная ведомость доходов и окладов подоходного налога из 89 разрядов, включавшая в себя доходы от одной тысячи рублей до 400 тысяч рублей. Низшая ставка зафиксированной в ведомости суммы налога составляла 1 %, высшая — 33 %. Однако в связи с Октябрьской революцией введения этой системы на практике не произошло. Реально подоходный налог был введён в России уже при Советской власти[3].

Особенности исчисления и взимания

В зависимости от системы обложения различают глобальный и шедулярный подоходный налог. В первом случае облагается налогом доход в целом за вычетом установленных законом скидок и льгот.

Шедулярный подоходный налог уплачивается по разделам (шедулам), соответствующим различным источникам доходов, и состоит из основного и дополнительного. Основной налог является пропорциональным, а дополнительный — прогрессивным.

Глобальный подоходный налог имеет гораздо большее распространение.

Ставки подоходного налога строятся, как правило, по сложной прогрессии.

Налог на доходы физических лиц в Российской Федерации

Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Объектом налогообложения (статья 209 НК РФ) признаётся доход, полученный налогоплательщиками:

- от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;

- от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

При определении налоговой базы (статья 210 НК РФ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговый период регламентируется статьёй 216 НК РФ и составляет календарный год. Налоговые вычеты по налогу на доходы на физических лиц делятся на: стандартные, социальные, имущественные и профессиональные.

Основная налоговая ставка — 13 %. Применяется в том числе для доходов:

- от заработной платы[4];

- от вознаграждения по гражданско-правовым договорам[4];

- от продажи имущества[4];

- от занятия преподавательской деятельностью и проведения консультаций[5];

- от продажи или сдачи в аренду транспортного средства[6];

- от продажи или сдачи в аренду недвижимости[7];

- от долевого участия в деятельности организаций, полученных в виде дивидендов;

- от выигрышей в лотерею[8] и так далее.

Некоторые виды доходов облагаются по другим ставкам[9] :

35 % в случае, если:

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, - более 4000 рублей;

- суммы экономии на процентах при получении налогоплательщиками заёмных (кредитных) средств от взаимозависимого лица и/или работодателя в части превышения определённой суммы[Комм 1], за исключением доходов в виде материальной выгоды, полученной от экономии на процентах за пользование кредитами, фактически израсходованными на новое строительство либо на приобретение жилого дома, квартиры или долей.

9 %:

- получение дивидендов до 2015 года;

- получение процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.;

- получение доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.

15 %:

- для нерезидентов в отношении дивидендов от долевого участия в деятельности российских организаций.

- для резидентов в отношении доходов свыше 5 млн рублей.

30 %:

- относится к налоговым нерезидентам Российской Федерации.

Юрист и депутат Вячеслав Марков объяснял ставку налога следующим образом:

— Вы можете установить любую ставку, но люди не заплатят больше того, что они готовы заплатить. Первый вопрос: откуда взялась цифра 13 %? Что это? Кому-то понравилась цифра тринадцать? — Нет! — 12 % подоходного налога плюс 1 % пенсионного фонда, это то, что было эффективной ставкой собираемости, то есть эту ставку установили, как ту, что люди платили — исключительно на основе обобщений.

— Дебаты Вячеслава Маркова и Владимира Жириновского в 2011, Россия-24.

В тот период похожей концепции придерживался и министр финансов Антон Силуанов, он считал, что в России 2010-х годов не имеет смысла поднимать ставку НДФЛ выше 13 %, так как состоятельные граждане найдут способы ухода от дополнительных налогов, например, они могут вывести деньги из страны[10].

За введение с 1 января 2001 года вместо прогрессивной - плоской шкалы подоходного налога голосовали фракции: Единство, ЛДПР, Отечество — Вся Россия, Союз правых сил, КПРФ, Яблоко и группы: Регионы России, Народный депутат, Агропромышленная депутатская группа[11].

В феврале 2019 года президент России Владимир Путин распорядился освободить от уплаты НДФЛ участников программ «Земский доктор» и «Земский учитель»[12].

С 1 января 2021 года в России вновь введена прогрессивная ставка налога, а именно, на доходы физических лиц свыше 5 млн рублей она составляет 15 %.

Также надо помнить о налоге, выплачиваемом работодателем, то есть взимаемом с заработной платы еще до её выдачи.

Авансовые платежи по Налогу на доходы физических лиц

Индивидуальные предприниматели, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, уплачивают авансовые платежи по налогу на доходы от их деятельности за I полугодие, 3-й и 4-й кварталы года. Суммы платежей определяются налоговым органом, который уведомляет плательщиков о размере подлежащего уплате авансового платежа. Окончательная сумма налога исчисляется плательщиками самостоятельно и уплачивается в бюджет с учётом авансовых платежей[Комм 2].

Иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента уплачивают налог на доходы, полученные от осуществления такой деятельности, авансом при получении и продлении патента[13].

Уплата налога осуществляется в виде фиксированных авансовых платежей в размере 1000 рублей в месяц. Однако в случае превышения суммы налога, рассчитанного, исходя из доходов иностранного гражданина, работающего на основании патента, над суммой уплаченных авансовых платежей, недостающая часть должна быть перечислена иностранным работником в бюджет.

Доходы, освобождаемые от налогообложения в РФ

Частичный список видов доходов, не подлежащих налогообложению:

- государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребёнком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам;

- пенсии по государственному пенсионному обеспечению и трудовые пенсии, назначаемые в порядке, установленном действующим законодательством;

- все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат, связанных с:

- возмещением вреда, причинённого увечьем или иным повреждением здоровья;

- бесплатным предоставлением жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения;

- оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

- оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях;

- увольнением работников, за исключением компенсации за неиспользованный отпуск;

- гибелью военнослужащих или государственных служащих при исполнении ими своих служебных обязанностей;

- возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

- исполнением налогоплательщиком трудовых обязанностей (включая переезд на работу в другую местность и возмещение командировочных расходов).

- вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

- алименты, получаемые налогоплательщиками;

- суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечням таких организаций, утверждаемым Правительством Российской Федерации;

- суммы, получаемые налогоплательщиками в виде международных, иностранных или российских премий за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства по перечню премий, утверждаемому Правительством Российской Федерации;

- суммы единовременной материальной помощи, оказываемой:

- налогоплательщикам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причинённого им материального ущерба или вреда их здоровью на основании решений органов законодательной (представительной) и (или) исполнительной власти, представительных органов местного самоуправления либо иностранными государствами или специальными фондами, созданными органами государственной власти или иностранными государствами, а также созданными в соответствии с международными договорами, одной из сторон которых является Российская Федерация, правительственными и неправительственными межгосударственными организациями;

- работодателями членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

- налогоплательщикам в виде гуманитарной помощи (содействия), а также в виде благотворительной помощи (в денежной и натуральной формах), оказываемой зарегистрированными в установленном порядке российскими и иностранными благотворительными организациями (фондами, объединениями), в соответствии с законодательством Российской Федерации о благотворительной деятельности в Российской Федерации;

- налогоплательщикам из числа малоимущих и социально незащищённых категорий граждан в виде сумм адресной социальной помощи (в денежной и натуральной формах), оказываемой за счёт средств федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и внебюджетных фондов в соответствии с программами, утверждаемыми ежегодно соответствующими органами государственной власти;

- налогоплательщикам, пострадавшим от террористических актов на территории Российской Федерации, независимо от источника выплаты;

- суммы полной или частичной компенсации стоимости путёвок, за исключением туристических, выплачиваемой работодателями своим работникам и (или) членам их семей, инвалидам, не работающим в данной организации, в находящиеся на территории Российской Федерации санаторно-курортные и оздоровительные учреждения, а также суммы полной или частичной компенсации стоимости путёвок для детей, не достигших возраста 16 лет, в находящиеся на территории Российской Федерации санаторно-курортные и оздоровительные учреждения, выплачиваемые:

- за счёт средств работодателей, оставшихся в их распоряжении после уплаты налога на прибыль организаций;

- за счёт средств Фонда социального страхования Российской Федерации;

- суммы, уплаченные работодателями, оставшиеся в их распоряжении после уплаты налога на прибыль организаций, за лечение и медицинское обслуживание своих работников, их супругов, их родителей и их детей, суммы, уплаченные общественными организациями инвалидов за лечение и медицинское обслуживание инвалидов при условии наличия у медицинских учреждений соответствующих лицензий, а также наличия документов, подтверждающих фактические расходы на лечение и медицинское обслуживание;

- суммы оплаты труда и другие суммы в иностранной валюте, получаемые налогоплательщиками от финансируемых из федерального бюджета государственных учреждений или организаций, направивших их на работу за границу, — в пределах норм, установленных в соответствии с действующим законодательством об оплате труда работников;

- доходы налогоплательщиков, получаемые от продажи выращенных в личных подсобных хозяйствах, находящихся на территории Российской Федерации, скота, кроликов, нутрий, птицы, диких животных и птиц (как в живом виде, так и продуктов их убоя в сыром или переработанном виде), продукции животноводства, растениеводства, цветоводства и пчеловодства как в натуральном, так и в переработанном виде;

- доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, её переработки и реализации, — в течение пяти лет, считая с года регистрации указанного хозяйства;

- доходы налогоплательщиков, получаемые от сбора и сдачи лекарственных растений, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции организациям и (или) индивидуальным предпринимателям, имеющим разрешение (лицензию) на промысловую заготовку (закупку) дикорастущих растений, грибов, технического и лекарственного сырья растительного происхождения, за исключением доходов, полученных индивидуальными предпринимателями от перепродажи указанной в настоящем подпункте продукции;

- доходы (за исключением оплаты труда наёмных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

- доходы охотников-любителей, получаемые от сдачи обществам охотников, организациям потребительской кооперации или государственным унитарным предприятиям добытых ими пушнины, мехового или кожевенного сырья или мяса диких животных, если добыча таких животных осуществляется по лицензиям, выданным в порядке, установленном действующим законодательством;

- доходы от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более (за исключением доходов, получаемых от продажи ценных бумаг, а также доходов от продажи имущества, непосредственно используемого индивидуальными предпринимателями в предпринимательской деятельности);

- доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов;

- доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

- доходы, полученные от акционерных обществ или других организаций:

- акционерами этих акционерных обществ или участниками других организаций в результате переоценки основных фондов (средств) в виде дополнительно полученных ими акций (долей, паев), распределенных между акционерами или участниками организации пропорционально их доле и видам акций, либо в виде разницы между новой и первоначальной номинальной стоимостью акций или их имущественной доли в уставном капитале;

- акционерами этих акционерных обществ или участниками других организаций при реорганизации, предусматривающей распределение акций (долей, паев) создаваемых организаций среди акционеров (участников, пайщиков) реорганизуемых организаций и (или) конвертацию (обмен) акций (долей, паев) реорганизуемой организации в акции (доли, паи) создаваемой организации либо организации, к которой осуществляется присоединение, в виде дополнительно и (или) взамен полученных акций (долей, паев);

- призы в денежной и (или) натуральной формах, полученные спортсменами, в том числе спортсменами-инвалидами, за призовые места на следующих спортивных соревнованиях:

- Олимпийских, Паралимпийских и Сурдлимпийских играх, Всемирных шахматных олимпиадах, чемпионатах и кубках мира и Европы от официальных организаторов или на основании решений органов государственной власти и органов местного самоуправления за счёт средств соответствующих бюджетов;

- чемпионатах, первенствах и кубках Российской Федерации от официальных организаторов;

- суммы, выплачиваемые организациями и (или) физическими лицами детям-сиротам в возрасте до 24 лет на обучение в образовательных учреждениях, имеющих соответствующие лицензии, либо за их обучение указанным учреждениям;

- суммы оплаты за инвалидов организациями или индивидуальными предпринимателями технических средств профилактики инвалидности и реабилитацию инвалидов, а также оплата приобретения и содержания собак-проводников для инвалидов;

- вознаграждения, выплачиваемые за передачу в государственную собственность кладов;

- доходы, получаемые индивидуальными предпринимателями от осуществления ими тех видов деятельности, по которым они являются плательщиками единого налога на вменённый доход для отдельных видов деятельности, а также при налогообложении которых применяется упрощённая система налогообложения и система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам Российской Федерации, субъектов Российской Федерации и бывшего СССР, а также по облигациям и ценным бумагам, выпущенным по решению представительных органов местного самоуправления;

- доходы, получаемые детьми-сиротами и детьми, являющимися членами семей, доходы которых на одного члена не превышают прожиточного минимума, от благотворительных фондов, зарегистрированных в установленном порядке, и религиозных организаций;

- доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках, находящихся на территории Российской Федерации, если:

- проценты по рублёвым вкладам выплачиваются в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, в течение периода, за который начислены указанные проценты;

- установленная ставка не превышает 9 процентов годовых по вкладам в иностранной валюте;

- доходы, не превышающие 4000 рублей, полученные по каждому из следующих оснований за налоговый период:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления;

- суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту;

- возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретённых ими (для них) медикаментов, назначенных им лечащим врачом. Освобождение от налогообложения предоставляется при представлении документов, подтверждающих фактические расходы на приобретение этих медикаментов;

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг);

- суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов;

- доходы солдат, матросов, сержантов и старшин, проходящих военную службу по призыву, а также лиц, призванных на военные сборы, в виде денежного довольствия, суточных и других сумм, получаемых по месту службы, либо по месту прохождения военных сборов;

- суммы, выплачиваемые физическим лицам избирательными комиссиями, комиссиями референдума, а также из средств избирательных фондов кандидатов на должность Президента Российской Федерации, кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта Российской Федерации, кандидатов на должность в ином государственном органе субъекта Российской Федерации, предусмотренном конституцией, уставом субъекта Российской Федерации и избираемом непосредственно гражданами, кандидатов в депутаты представительного органа муниципального образования, кандидатов на должность главы муниципального образования, на иную должность, предусмотренную уставом муниципального образования и замещаемую посредством прямых выборов, избирательных фондов избирательных объединений, избирательных фондов региональных отделений политических партий, не являющихся избирательными объединениями, из средств фондов референдума инициативной группы по проведению референдума Российской Федерации, референдума субъекта Российской Федерации, местного референдума, инициативной агитационной группы референдума Российской Федерации, иных групп участников референдума субъекта Российской Федерации, местного референдума за выполнение этими лицами работ, непосредственно связанных с проведением избирательных кампаний, кампаний референдума;

- выплаты, производимые профсоюзными комитетами (в том числе материальная помощь) членам профсоюзов за счёт членских взносов, за исключением вознаграждений и иных выплат за выполнение трудовых обязанностей, а также выплаты, производимые молодёжными и детскими организациями своим членам за счёт членских взносов на покрытие расходов, связанных с проведением культурно-массовых, физкультурных и спортивных мероприятий;

- выигрыши по облигациям государственных займов Российской Федерации и суммы, получаемые в погашение указанных облигаций.

- помощь (в денежной и натуральной формах), а также подарки, которые получены ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, в части, не превышающей 10 000 рублей за налоговый период.

- Статьями 218—220 Налогового кодекса РФ установлены налоговые вычеты, на которые уменьшаются полученные доходы: лечение, обучение, покупка или продажа недвижимости, продажа транспортных средств, добровольные взносы в пенсионный фонд, благотворительность и т. д. К примеру, предусмотрены налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок[14].

Федеральный подоходный налог в США

Впервые подоходный налог в США был введён во время Гражданской войны, в 1861 г. В июле 1861 года была плоская шкала подоходного налога: три процента на любой доход свыше 800 $ в год[15]. Позже, в 1862 году, была введена прогрессивная шкала: нижняя граница дохода опустилась до 600 $, налог на доход между 10 000 $ и 50 000 $ в год повышался до пяти процентов[16], а налог на доход более 50 000 $ год устанавливался в семь с половиной процентов, хотя позже последняя ставка была отменена.

Подоходный налог был отменён в 1872 году. В 1894 году вмешательство Партии популистов вновь создало предпосылки для краткосрочного введения подоходного налога, однако в том же году он был признан неконституционным и отменён — до тех пор, пока в 1913 году не была принята Шестнадцатая поправка к Конституции США.

До 1913 года акцизы и таможенные пошлины составляли около 90 % доходов Федерального казначейства США, но в 1916 году суммарная доля подоходного налога, взимаемого с физических лиц, и налога на доходы корпораций равнялась уже 16 %, а к 1920 году возросла почти до 60 %[17].

Федеральный подоходный налог, установленный Налоговым кодексом США (Internal Revenue Code), достаточно прогрессивен: по меньшей мере первые 8950 $ дохода не облагаются федеральным подоходным налогом (17 900 $ для супружеских пар в 2008 году), налоговые ставки варьируются от 10 % (со следующих 8025 $ облагаемого дохода в 2008 году) до 35 % (на доходы выше 357 700 $), однако разнообразные вычеты из облагаемого налогом дохода (ипотечные проценты, налоги на недвижимость, образование и прочие) могут значительно уменьшить налоговое бремя для многих представителей среднего и верхнего среднего классов, особенно для домовладельцев со значительным ипотечным долгом.

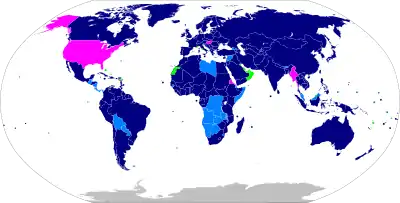

Размер подоходного налога по странам мира

- Австралия 19—45 % (0 %, если годовой доход ниже 18 200 австралийских долларов [2018 год]), 2 % - медицинский налог

- Австрия 36,5—50 % (0 %, если годовой доход ниже 11 000 евро (2011 год), 25 % - на доходы с капитала

- Аргентина 9—35 %

- Армения 24,4—26 %

- Беларусь 13 %

- Бельгия 25—53,7 %

- Болгария 10 %

- Бразилия 15—27,5 %

- Великобритания 0-45 %

- Венгрия 20,3 %

- Вьетнам 0—40 %

- Германия 14—47,5 %

- Греция 0—45 %

- Дания 38—51,5 %

- Египет 10—20 %

- Замбия 0—35 %

- Израиль 10—47 %

- Индия 0—30 %

- Индонезия 5—35 %

- Ирландия 20—41 %

- Испания 24—45 %

- Италия 23—45,6 % (0 %, если годовой доход ниже 8000 евро (2008 год), налог на депозит - 27 %)

- Казахстан 10 %

- Канада 15—33 %[18]

- Кипр 20—30 %

- Китай 5—45 %

- Кыргызстан 10%

- Латвия 23 %

- Литва 15 %

- Люксембург 0—42,1 %

- Мальта 15—35 %

- Марокко 0—41,5 %

- Молдавия 7 % и 18 %

- Мексика 0—28 %

- Нидерланды 0—52 %

- Новая Зеландия 0—39 %

- Норвегия 28—51,3 %

- Пакистан 0—25 %

- Польша 17—32 %

- Португалия 0—42 %

- Россия 13-15 % (на доходы свыше 5 млн рублей - налог 15 %)

- Румыния 16 %

- Сербия 10—20 %

- Сингапур 3,5—20 %

- Словакия 19 %

- Словения 16—41 %

- США 0—39,6 % (федеральный), 0-13,3 % (на уровне штата), 0-3,98 % (местный[19])

- Таиланд 0—37 %

- Тайвань 6—40 %

- Турция 15—35 %

- Узбекистан 12 % [20]

- Украина 0—18 %

- Филиппины 5—32 %

- Финляндия 8,5—31,5 %

- Франция 0—45 %[21]

- Черногория 15 %

- Чехия 15 %

- Швейцария 0—45 %

- Швеция 0—56,4 %

- Эстония 20 % (месячный не облагаемый налогом минимум - 500 евро)

- ЮАР 24—43 %

- Япония 5—40 %

Страны, в которых нет подоходного налога

См. также

Примечания

- Комментарии

- В п. 2 ст. 212 НК РФ устанавливает, что является доходом от использования нерыночной процентной ставки:

- для рублёвых займов (кредитов) — превышение суммы процентов, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной ЦБ РФ на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора;

- Для займов (кредитов) в иностранной валюте — превышение суммы процентов, исчисленной исходя из 9 процентов годовых, над суммой процентов, исчисленной исходя из условий договора

- Налоговый кодекс Российской Федерации (часть 2)

- Источники

- Подоходный налог

- Сергей Тихонов. Тяжёлый путь подоходного налога. Эксперт (13 января 2014). Дата обращения: 16 декабря 2021.

- Из истории подоходного налога и налога на прибыль

- Налог на доходы физических лиц (НДФЛ)

- Официальный сайт ФНС — Я занимаюсь преподаванием или веду консультации

- Официальный сайт ФНС — Я сдавал или продал транспортное средство

- Официальный сайт ФНС — Я сдавал или продал недвижимость

- Официальный сайт ФНС — Я выиграл в лотерею или получил подарок

- Куда поступает налог на доходы физических лиц

- Марина Гусенко. Богатых россиян заставят раскошелиться. Российская газета (30 октября 2018). Дата обращения: 16 декабря 2021.

- Глава 23. «Налог на доходы физических лиц». Яблоко (октябрь 2003). Дата обращения: 27 февраля 2019.

- Путин поручил освободить от НДФЛ земских докторов и учителей. Коммерсантъ (27 февраля 2019). Дата обращения: 27 февраля 2019.

- Федеральный закон «О правовом положении иностранных граждан в РФ» (статья 13.3)

- «Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок» «ФНС России»

- Revenue Act of 1861 (Aug. 5, 1861)

- Revenue Act of 1862, (July 1, 1862)

- К истории федерального подоходного налога в США

- TrudeauMetre.ca

- Tonya Moreno. U.S. Cities That Levy Income Taxes. The Balance, 2 февраля 2017 года// (англ.)

- Налог на доходы физических лиц в 2019 году – что нового. Norma.uz. Дата обращения: 15 апреля 2019.

- Détail du barème d’imposition des revenus 2013 (impôt 2014)