Реформа эталонных процентных ставок

Рефо́рма этало́нных проце́нтных ста́вок (Interest Rate Benchmark Reform) — глобальная реформа по замене индикативных процентных ставок, таких как LIBOR и EONIA, на новые национальные безрисковые процентные ставки «овернайт» в течение 2014—2021 годов, инициированная Советом по финансовой стабильности[1][2].

Эталонные процентные ставки широко используются банками и другими участниками финансовых рынков для оценки стоимости финансовых продуктов и расчёта по ним платежей. Ряд центральных банков установил эталонные ставки в качестве операционных целей денежно-кредитной политики. Реформа включает два этапа: (1) анализ, пересмотр и методическое улучшение (с возможной заменой) основных эталонных ставок; (2) внедрение регулирования и кодексов поведения, направленных на обеспечение целостности и точности эталонных ставок, а также надзора за эталонными ставками со стороны уполномоченных национальных органов[3]. В результате реформы эталонных ставок на смену семейства ставок LIBOR пришла группа национальных процентных ставок, администрируемая центральными банками и биржами.

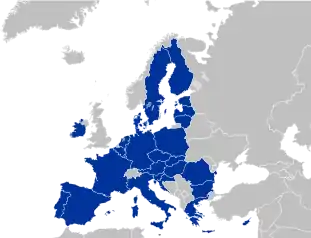

По состоянию на 2020 год законодательство о регулировании эталонных финансовых индикаторов было введено в Европейском союзе[4], Австралии[5], Сингапуре[5] и Южной Корее[6]. Центральные банки наряду с государственными органами исполнительной власти были выведены из-под его действия. В результате в периметр регулирования эталонных индикаторов входят частные администраторы индикаторов. В случае трансграничного применения национальных индикаторов их администраторы из США, Швейцарии и Китая проходят аккредитацию в Европейском союзе[7].

Эталонные процентные ставки до реформы

синяя — трёхмесячные;

зелёная — годовые

Индикативные процентные ставки предложения на межбанковском рынке (interbank offered rates, IBORs) до середины 2010-х годов считались эталонными ставками, или бенчмарками (benchmark). Они формировались на основе опроса небольшого круга банков, каждый из которых сообщал о своих ставках предложения по кредитам, необязательных для исполнения. Ставки считались эталонными, поскольку они участвовали в ценообразовании на широкий спектр финансовых продуктов, от ипотеки до сложных деривативов. Эталонные ставки применяются для расчёта платежей, подлежащих уплате по финансовому продукту, а также для оценки стоимости финансовых продуктов. Наиболее распространёнными примерами эталонных ставок до реформы считались LIBOR, EURIBOR и EONIA. В связи со скандалом вокруг LIBOR и EURIBOR, а также обвинениями в манипулировании процентными ставками глобальное сообщество органов финансового регулирования приняло решение отказаться от использования в качестве эталонов индикативных ставок и перейти на альтернативными безрисковые процентные ставки[8].

Табл. Эталонные процентные индикаторы в резервных валютах до проведения глобальной реформы[9].

| Национальная валюта | Эталонный индикатор | Тип индикатора | Администратор |

|---|---|---|---|

| Доллар США | USD LIBOR | необеспеченный | Британская банковская ассоциация |

| Евро | EUR LIBOR | необеспеченный | Британская банковская ассоциация |

| EURIBOR | необеспеченный | Европейский институт денежных рынков | |

| EONIA | необеспеченный | Европейский институт денежных рынков | |

| Канадский доллар | CAD LIBOR | необеспеченный | Британская банковская ассоциация |

| CDOR | обеспеченный | Канадская банковская ассоциация | |

| Фунт стерлингов | GBP LIBOR | необеспеченный | Британская банковская ассоциация |

| Швейцарский франк | CHF LIBOR | необеспеченный | Британская банковская ассоциация |

| Японская иена | YEN LIBOR | необеспеченный | Британская банковская ассоциация |

Скандал вокруг LIBOR

Подозрения в манипуляции ставкой LIBOR возникли во время глобального финансового кризиса в 2008 году. В 2011 году Комиссия по ценным бумагам и биржам США и Министерство юстиции США начали расследование, к которому подключились власти Великобритании, Японии и Европейского союза, а затем Швейцарии. В 2012 году в манипуляциях с эталонными ставками LIBOR и EURIBOR были обвинена группа международных банков, которые участвовали в их формировании. Двенадцать банков оштрафовали на общую сумму около 9 млрд долларов США. Тюремный срок в 14 лет, сокращённый позже до 11, получил только экс-трейдер Том Хейс. Он оказался единственным банкиром, осуждённым по делу LIBOR, его руководство и коллеги из других банков остались на свободе[1].

Реформа процентных ставок

После скандала с LIBOR Казначейство Великобритании поручило Мартину Уитли, главе Управления по контролю за нормами финансового поведения, провести независимый анализ недостатков LIBOR. В финальном отчёте Мартин Уитли выдвинул несколько предложений[10]:

- перейти к расчёту ставки по фактическим операциям, а не декларируемым ставкам предложения;

- вести подробный учёт операций;

- проводить выверку расчёта по фактическим данным;

- раскрывать индивидуальную информацию банков спустя три месяца;

- создать независимое агентство по администрированию расчёта и публикации ставки;

- законодательно закрепить правила формирования эталонной ставки;

- ввести уголовное наказание за манипулирование ставкой.

Таким образом, «Отчёт Уитли» призывал к реформе семейства эталонных ставок. Правительство Великобритании согласилось с рекомендациями и в 2013 году Управления по контролю за нормами финансового поведения получило полномочия по регулированию эталонных ставок.

Британское расследование запустило глобальную реформу эталонных ставок. В 2013 году Большая двадцатка поручила Совету по финансовой стабильности разработать предложения по реформе главных эталонных ставок. В том же году Международная организация комиссий по ценным бумагам опубликовала «Принципы для эталонных финансовых индикаторов». В число принципов вошло[11]:

- управление процессом формирования эталонов и устранение конфликтов интересов;

- обеспечение качества данных и методологии;

- введение подотчётности администратора;

- документирование процесса формирования и хранение данных;

- работа с жалобами;

- проведение аудиторских проверок.

Принципы Международной организации комиссий по ценным бумагам легли в основу национальных решений по регулированию и надзору за эталонными индикаторами[12].

В 2014 году Совет по финансовой стабильности провёл анализ основных эталонных процентных ставок, таких как EURIBOR, LIBOR и TIBOR. Он обнародовал предложения по реализации принципов Международной организации комиссий по ценным бумагам. Они включали укрепление эталонных ставок путём их привязки к бóльшему числу транзакций, улучшение формирования эталона и введение за ним надзора, а также определение альтернативных безрисковых ставок. Большая двадцатка рекомендовала участникам рынка перейти на новые безрисковые ставки (risk free rates, RFR). Совет по финансовой стабильности ежегодно публикует отчёты о продвижении реформы эталонных ставок[2].

Управление по контролю за нормами финансового поведения Великобритании приняло решение о прекращении публикации ставок LIBOR после 2021 года. Это побудило власти других стран искать решения для национального рынка. Местные рабочие группы были созданы для Австралии, Великобритании, еврозоны, Канады, США, Швейцарии, ЮАР и Японии. Центральные банки были вовлечены в реформу эталонных ставок в качестве организаторов комитетов или рабочих групп, а также органов надзора. В конечном счёте, роль администраторов эталонных ставок перешла, преимущественно, к центральным банкам[2].

- Организаторы реформы эталонных процентных ставок

Комиссия по ценным бумагам и биржам США стояла у истоков расследования манипулирования банками LIBOR

Комиссия по ценным бумагам и биржам США стояла у истоков расследования манипулирования банками LIBOR Большая двадцатка, или G20, объединяет правительства и глав центральных банков двадцати наиболее развитых экономик

Большая двадцатка, или G20, объединяет правительства и глав центральных банков двадцати наиболее развитых экономик Совет по финансовой стабильности учреждён в 2009 году Большой двадцаткой для разработки политики в области глобальной финансовой системы

Совет по финансовой стабильности учреждён в 2009 году Большой двадцаткой для разработки политики в области глобальной финансовой системы Международная организация комиссий по ценным бумагам объединяет национальные органы регулирования рынка ценных бумаг и его участников

Международная организация комиссий по ценным бумагам объединяет национальные органы регулирования рынка ценных бумаг и его участников

Формирование эталонных процентных ставок

Новые правила формирования эталонных процентных ставок описывают порядок их администрирования. Согласно «Принципами эталонных финансовых индикаторов» Международной организации комиссий по ценным бумагам администрирование включает в себя следующие этапы[11]:

- сбор, анализ и/или обработку информации или мнений для формирования ставки;

- расчёт ставки путём применения формулы или другого метода обработки информации или мнений;

- публикацию ставки и раскрытие информации, включая сведения о пересмотре, корректировке и модификации связанных процессов.

Участниками рынка, предоставляющими администратору информацию для расчёта ставки, являются контрибьюторы. Как правило, ими являются банки и другие финансовые организации. По договору с администратором некоторые функции по формированию ставки, в частности, её расчёту, могут быть переданы так называемому «расчётному агенту». Кроме него администратор может заключить соглашение с агентом, отвечающим за публикацию ставки, как правило, им выступает информационное агентство[11].

Новые эталонные процентные ставки

Реформа привела к нескольким новациям при формировании эталонных ставок. Во-первых, они стали рассчитываться только в сегменте «овернайт», где объёмы ликвидности выше. Во-вторых, произошло расширения круга контрагентов за пределы межбанковского рынка. В частности, в расчёт ставок стали включаться операции с фондами денежного рынка, инвестиционными фондами, страховыми компаниями и другими. Таким образом, эталонная ставка превратилась из межбанковской в ставку денежного рынка. В-третьих, произошёл отказ от формирования индикативных ставок. В основном новые ставки представлены или необеспеченными сделками денежного рынка, или сделками РЕПО. В-четвёртых, администраторами новых ставок стали центральные банки и биржи, обладающие наилучшим доступом к информации об операциях участников денежного рынка[13].

Табл. Эталонные процентные ставки в резервных валютах[14].

| Валюта | Наименование ставки | Основа для расчёта | Администратор |

|---|---|---|---|

| Доллар США | SOFR (Secured Overnight Financing Rate) | Ставка по трёхстороннему РЕПО с широким пулом обеспечения и двухстороннего РЕПО с государственными ценными бумагами | Федеральный резервный банк Нью-Йорка |

| Фунт стерлинг | SONIA (Sterling Overnight Index Average) | Фактическая ставка по операциям на денежном рынке | Банк Англии |

| Японская иена | TONAR (Tokyo Overnight Average Rate) | Фактическая ставка по операциям на межбанковском рынке | Банк Японии |

| Евро | €STR (Euro Short-Term Rate) | Фактическая ставка по операциям на денежном рынке | Европейский центральный банк |

| Швейцарский франк | SARON (Swiss Average Rate Overnight) | Гибридная ставка РЕПО с пулом обеспечения | SIX Group |

В связи с реформой органы регулирования, общественные объединения на финансовых рынках и их участники разрабатывают новые глобальные правила игры. Речь идёт о новых стандартах документации кредитных и деривативных сделок, включающих переходные положения о замене процентных ставок. Ожидается, что до 2021 года подготовительная работа банков будет полностью завершена. Ключевую роль в ней играют Международная ассоциация свопов и деривативов (ISDA) и Loan Market Association. После принятия новых международных стандартов банки и другие финансовые посредники смогут предлагать своим клиентам новые продукты и менять условия уже действующих договоров. В декабре 2018 года Международная ассоциация свопов и деривативов опубликовала результаты консультации по резервным процентным индикаторам. По итогам консультаций резервными индикаторами выбраны соответствующие новые безрисковые эталонные ставки. Они были включены в документацию типового Генерального соглашения (ISDA Master Agreement) в части определений условий совершения сделок для процентных деривативов. Ассоциация также опубликовала дополнительное соглашение (протокол), позволяющее участникам рынка включить при необходимости резервные индикаторы в действующие договора. Учитывая, что ранее эталонные ставки использовались в сделках с разными сроками, ассоциация анонсировала применение срочных ставок, являющихся производными от безрисковых ставок «овернайт». Однако международное сообщество высказывает опасения, что переход на новые эталонные ставки займёт больше времени, чем ожидалось изначально. По этой причине, по мнению отдельных органов регулирования, поддержание индикативных ставок будет некоторое время актуально после 2021 года, когда, как предполагается, прекратится расчёт ставок семейства LIBOR[15].

Европейское регулирование эталонных финансовых индикаторов

В рамках реформы эталонных ставок главной проблемой, с которой сталкиваются развивающиеся экономики, заключается в экстерриториальном влиянии регулирования Европейского союза. С 2018 года в ЕС введено новое регулирование индексов, используемых в качестве эталонных индикаторов в финансовых инструментах и финансовых договорах или для измерения эффективности инвестиционных фондов. В настоящее время ЕС является единственной юрисдикцией, определяющей глобальные условия применения эталонных индикаторов. Европейский нормативно-правовой акт регламентирует процесс формирования эталонов, их публикации и использования, включая обязательства, налагаемые на администраторов эталонов и на поставщиков исходных данных (контрибьюторов)[13].

Европейское регулирование устанавливает общие требования ко всем видам эталонных финансовых индикаторов и дифференцированные требования в зависимости от вида индикатора. Общие требования ко всем видам эталонных индикаторов группируются включают[16]:

- управление и наблюдение: администраторы обязаны обеспечить эффективное корпоративное управление, отделение деятельности администратора от других видов деятельности, создать постоянное подразделение по наблюдению, сформировать систему отчётности и обмена информацией и т. д.;

- метод расчёта и качество данных: администраторам необходимо обеспечить механизм контроля за качеством данных, замены при необходимости данных или контрибьюторов, соблюдение метода расчёта индикаторов и его прозрачности, разработать меры, направленные на выявление и предотвращение манипулирования данными, а также информировать орган регулирования о выявленных нарушениях;

- прозрачность расчёта индикатора и защита потребителей: необходимо раскрытие информации о составе, методе и процедурах пересмотра метода индикаторов, разработать порядок изменения или прекращения процесса расчёта индикаторов, а также предусмотреть альтернативные варианты прекращения расчёта индикаторов;

- авторизация или регистрация администратора: для осуществления деятельности администратора в Европейском союзе он должен в обязательном порядке пройти процедуру регистрации/авторизации в Европейском управлении ценных бумаг и рынков;

- требования к контрибьюторам данных: администраторы должны разработать кодекс поведения поставщика данных для каждого индикатора; контрибьюторы, в свою очередь, должны соблюдать кодекс, а также другие требования к организации управления и наблюдения.

Помимо общих требований, Европейским регламентом устанавливается дифференцированный подход к регулированию разных видов эталонных индикаторов: критически значимых индикаторов, значимых и незначимых индикаторов, а также индикаторов, рассчитываемых на основе так называемых «регулируемых данных» (данных торговых систем). Особые режимы регулирования установлены для двух категорий индикаторов: процентных и товарных. Европейская комиссия отнесла к критически важным финансовым индикаторам ставки EURIBOR и LIBOR, надзор за которыми осуществляется в рамках трансграничных надзорных коллегий[17].

Администратор эталонного индикатора должен обеспечить условия, при которых эталон, по возможности, представлял бы активный рынок или измерял его экономические реалии. Эталон должен рассчитываться по данным о фактических операциях, а не только путём сбора информации о декларированных ставках. Приложение к Европейскому регламенту содержит предписания о расчёте эталона, в частности определена «каскадная» иерархия входных данных. Для обеспечения достоверности и точности эталона в расчёт сначала должны приниматься данные о сделках, заключённых на базовом рынке, а затем данные об операциях, связанных с ним. Во вторую очередь разрывы в данных должны заполняться с применением статистических методов. Индикативные ставки учитываются при расчёте эталона в последнюю очередь[13].

Резиденты Европейского союза смогут использовать только те эталонные индикаторы, которые признаны в нём. Это затрагивает интересы, прежде всего, банков и центральных контрагентов, когда речь заходит о трансграничных операциях с другими валютами. В первую очередь, европейское регулирование затрагивает рынки процентных и валютных свопов, где эталонами выступают €STR и местная (неевропейская) ставка. Для использования неевропейских эталонов нужно пройти процедуру их признания в Европейском управлении ценных бумаг и рынков. Это включает необходимость признать эквивалентность регуляторных режимов ЕС и его стран-партнёров. На конец 2019 года Европейская комиссия признала эквивалентность правового и надзорного режима только Австралии и Сингапура. Альтернативный путь для других стран состоит в регистрации в ЕС местных администраторов или делегировании полномочий по администрированию эталонов европейскому администратору. Фактически развивающиеся экономики будут обязаны принять новое законодательство, дублирующее европейские требования, а также пройти процедуру признания эквивалентности режима и соответствия ему местных эталонов. Власти ЕС установили предельный срок признания эквивалентности 2022 год[18].

В 2020 году число иностранных (неевропейских) эталонных индикаторов, получивших признание в Европе, превысило 40 тысяч, а общее число администраторов составило 67 организаций[7].

Подготовка к реформе в России

Для российских банков и компаний переход на новые эталонные ставки является столь же трудоёмким и требующим длительной подготовки, как и у их зарубежных коллег. В России объёмы сделок по LIBOR являются относительно небольшими и оцениваются в 150 млрд долларов США. Однако в отличие от западных рынков, в отечественной экономике менее развиты юридические нормы применения эталонных процентных ставок. В частности, документация ISDA для деривативов принята в качестве стандарта всеми участниками рынка на Западе. В России же многие банки и особенно нефинансовые компании не придерживаются стандартов ISDA и RISDA, что осложняет изменение условий и юридическую защиту сделок[19].

В каждой финансовой организации, работающей с валютными финансовыми инструментами, отмена LIBOR затронет практически все её подразделения. Фронт-офисным подразделениям и юристам помимо разработки новых продуктов с новыми ставками предстоит проанализировать все действующие договора с LIBOR и согласовать с контрагентами условия её замены. Казначействам потребуется перестроить систему ценообразования, бэк-офисам и бухгалтерам — внедрить новые ставки в начисление процентных платежей и в модели текущей справедливой стоимости, риск-менеджерам — перестроить модели оценки рисков, IT-подразделениям — доработать информационные системы[19].

Российское финансовое сообщество в конце 2019 года приступило к адаптации отечественного рынка к глобальной реформе. Национальная финансовая ассоциация организовала рабочую группу по адаптации мировой реформы иностранных индикаторов для российского рынка. В неё вошли представители Банка России, Московской биржи и банков. На группу возложена задача выработки одинаковых для российских участников рынка правила перехода с LIBOR на новые ставки. Российские правила должны соответствовать новым международным стандартам, а также российскому праву. Кроме того, необходимо обеспечить согласованность условий перехода для разных финансовых инструментов: кредитов, облигаций с плавающей ставкой и деривативов. Новые правила и рекомендации, которые будут разработаны, помогут участникам рынка не только адаптироваться к новым условиям, но и снизить издержки на самостоятельную разработку документации и переговоры с клиентами[19].

Примечания

- Моисеев, 2019.

- Financial Benchmarks (англ.). Financial Stability Board (2020).

- Benchmark Rate Reform: Frequently Asked Questions (англ.) 4. Scotiabank (июнь 2019).

- EU, 2016.

- Official Journal of the European Union, 2019.

- New Legislation on Financial Benchmarks (англ.). Press Release. South Korea Financial Services Commission (31 октября 2019).

- Benchmarks administrators Register (англ.). European Securities and Markets Authority (2020).

- Reform of interest rate benchmarks (англ.). ING (2020).

- Банк России, 2019, с. 24—27.

- Wheatley, 2012.

- IOSCO, 2013.

- Financial Benchmarks Regulatory Reform (англ.). Australia: Council of Financial Regulators (март 2016). — Consultation Paper.

- Моисеев, 2020, с. 99.

- Моисеев, 2020, с. 98.

- Банк России, 2019, с. 7.

- Банк России, 2019, с. 8, 9.

- Банк России, 2019, с. 9.

- Моисеев, 2020, с. 109.

- Лякин, 2020.

Литература

- Калинин Н. Отказ от IBOR и переход к новым бенчмаркам // Cbonds Review. — 2019. — № 9. — С. 74—82.

- Куниш М., Фоминых Е., Сенькович В. Реформа LIBOR: альтернативы и план перехода для российских банков // Международные банковские операции. — 2019. — № 1.

- Лякин А. Как и чем заменить LIBOR // Ведомости. — 2020. — 4 февраля. — С. 7.

- Моисеев С. Р. Последствия реформы эталонных процентных ставок // Вопросы экономики. — 2020. — № 1. — С. 93—110.

- Моисеев С. Замена LIBOR: последствия реформы эталонных ставок // Econs.online. — 2019. — 16 августа.

- Патрон П. А. Процесс ценообразования кредитов: реформа ставки Libor // Вестник Московского университета. — 2014. — Вып. Серия 6. Экономика, № 1. — С. 74—84.

- О финансовых индикаторах. — Доклад для общественных консультаций. — М.: Банк России, 2019.

- Non-legislative acts (англ.) // Official Journal of the European Union. — 2019. — 30 July (vol. 62, no. L 201). — P. 9—13.

- Principles for Financial Benchmarks. — Final Report. — International Organization of Securities Commissions, 2013.

- Regulation (EU) 2016/1011 of the European Parliament and of the Council of 8 June 2016 on indices used as benchmarks in financial instruments and financial contracts or to measure the performance of investment funds and amending Directives 2008/48/EC and 2014/17/EU and Regulation (EU) No 596/2014 (англ.). — EUR-Lex, 2016.

- The Wheatley Review of LIBOR: final report. — 2012.

Ссылки

- Alternative Reference Rates Committee (англ.). Federal Reserve Board and Federal Reserve Bank of New York (2020).

- Bellamy C. and Kelly K. Key publications on the global transition to risk-free rates (англ.). International Capital Market Association (2020).

- Benchmark (англ.). International Swaps and Derivatives Association (2020).

- Benchmarks (англ.). European Securities and Markets Authority (2020).

- Benchmark reform and transition to risk-free rates (англ.). International Capital Market Association (2020).

- Cross-Industry Committee on Japanese Yen Interest Rate Benchmarks (англ.). Bank of Japan (2020).

- Interest rate benchmarks (англ.) (недоступная ссылка). European Central Bank (2020). Дата обращения: 18 января 2020. Архивировано 23 сентября 2020 года.

- LIBOR (англ.). Loan Market Association (2020).

- Reforming Major Interest Rate Benchmarks (англ.). Financial Stability Board (2020).