Кредитование ценными бумагами

Кредитование ценными бумагами (англ. SLB или Security Lending and Borrowing) — заимствования и кредитования ценными бумагами для покрытия краткосрочных продаж активов. В число участников рынка входят различные фонды ценных бумаг, а также трейдеры опционами и другие управляющие компании. Операции кредитования ценными бумагами осуществляются на внебиржевом рынке.

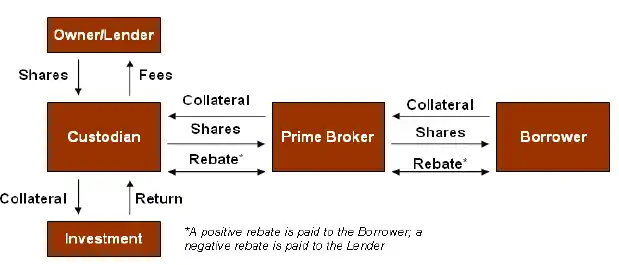

Стороны по сделке пользуются услугами посредников:

SLB используются:

- для покрытия коротких продаж;

- для целей налогового арбитража.

В случае короткой продажи продавцы должны занимать ценную бумагу у другого контрагента — контрагента по сделке SLB. Для снижения риска кредита, заемщик предоставляет кредитору залог в виде денежных средств — залога, объём которого, как правило (но не обязательно), выше рыночной стоимости ценных бумаг. По закрытию заёмщиком короткой позиции на рынке сделка SLB закрывается — ценные бумаги и залог возвращаются к своим первоначальным владельцам.

Кроме целей покрытия коротких продаж сделки SLB могут также использоваться для целей налогового арбитража между различными юрисдикциями.

Ставка по сделке SLB

По каждому кредиту в дополнение к залогу выплачивается плата (Rebate) — в виде процентной ставки Rebate rate на сумму денежного обеспечения (залога) по сделке. Ставка устанавливается в виде спреда к индикаторам ставок финансирования, таких как LIBOR или FED FUNDS.

Величина ставки

- Величина спреда является индикатором того, насколько трудно заимствовать бумагу на рынке:

- Если нет существенного спроса на данную акцию, то спред будет низким — ставка будет близка к базовой ставке финансирования.

С учётом низкого спроса и / или избыточного предложения, кредитор будет согласен получить малую часть процентного дохода, который может быть получен заемщиком в случае инвестирования суммы залога на открытом рынке по базовой ставки финансирования. - Далее, снижение ставки Rebate rate ниже ставки финансирования (вплоть до отрицательного значения) будет свидетельствовать о росте спроса на указанную бумагу, и, как следствие, Кредитор бумаги будет претендовать на большую сумму процентного дохода от инвестирования суммы залога.

- Если нет существенного спроса на данную акцию, то спред будет низким — ставка будет близка к базовой ставке финансирования.

- Существуют другие факторы, влияющие на величину Rebate rate:

- срок сделки;

- частота переоценки кредита.

- Кредиты с открытой датой переоцениваются ежедневно с тем, чтобы учесть изменение ставок рефинансирования или спроса / предложения на данную бумагу.

Для срочных сделок Rebate rate фиксируется в начале кредита и устанавливается на весь её срок. - Спреды могут существенно отличаться в зависимости от различных факторов — спрос и предложение на бумагу, кредитные рейтинги контрагентов и размер сделок. В некоторых случаях, кредиторы могут платить Rebate rate выше ключевых ставок финансирования, с целью поддержания объёмов денежных средств, получаемых от кредиторов в виде залогов.

Знак ставки

- Ставки могут быть положительными или отрицательными, что говорит о том, кто из участников сделки будет выплачивать проценты по её денежному обеспечению:

Рисунок ниже иллюстрирует упрощенную схему транзакций по сделке SLB:

Ссылки

- An Introduction to Securities Lending (ISLA) (недоступная ссылка с 24-05-2013 [3196 дней] — история, копия)

- Securities Lending: An Introductory Guide

- Introduction to Securities Lending (Standard&Poors)